32年連続世界最大の対外純資産国の意味~「戻ってこない円」という争点~

海外有価証券の評価損を円安で吸収

5月26日、財務省から『本邦対外資産負債残高の状況(2022年末時点)』が公表されました:

同統計で確認される「世界最大の対外純資産国」というステータスが「安全資産としての円」の拠り所になってきたのはある程度間違いなく、昨年来、「弱い円」ひいては円の信認という論点に注目が集まっていることと合わせ見れば分析する価値のある統計です。世界最大の純資産というのは耳障りは良いものの、それほどの外貨資産があるということはそれだけ「国内における投資機会が乏しかった」ことも示しており、必ずしも前向きな話ではありません。その中身を見れば見るほど、企業部門の危機感が伝わってきます。

具体的な数字に目をやると、日本の企業や政府、個人が海外に持つ資産から負債を引いた対外純資産残高は前年比+7204億円の418兆6285億円と5年連続で増加しました(以下特に断らない限り前年比とします):

これで32年連続、「世界最大の対外純資産国」のステータスを維持したことになります。なお、冒頭紹介した日経記事のヘッドラインでは「円安効果で・・・」とありますが、あれほどの円安が進んだにもかかわらず+7200億円程度しか増えていないという方が正確ではないかと私は感じました。これは対外証券投資の価格変動が極めて大きなものだったことに起因します。

より詳しく見て行きましょう。今回、対外証券投資残高全体では約▲49兆円の減少を記録しています。これを数量(取引フロー)要因と価格要因に要因分解すると、まず純粋に数量(取引フロー)要因で約▲23兆円減少しています。それだけ売却されているということになります。問題は価格要因で、為替要因(為替相場の変動)で約+47兆円も増加している一方、その他調整(資産価格の変動)で▲73兆円も減少しています。欧米中銀の大幅利上げが顕著になる中、株式・債券ともに大きく値を崩したのは周知の通りであり、それがそのまま対外証券投資残高の変動に表れているという話です。

もっとも、歴史的な円安により価格下落の6割強が相殺されたという見方も可能ではあります。この点、今後、日本社会にとっては望まぬ円安が進んでも、それにより対外資産は膨らむため、「世界最大の対外純資産国」というステータスはそう簡単に崩れないことが予想されます)。

対外直接投資比率は過去最大に

今回の見どころは直接投資比率の高まりです。対外純資産残高を保有資産別に見ると、最大項目が直接投資の54.6%と統計開始以来で最高を記録しています。片や、証券投資が17.5%と1999年以来、23年ぶりの低い比率を記録しています。結果、直接投資 と証券投資の比率は37.1%ポイントと経験の無い水準まで乖離しています:

このような対外経済部門の動きを踏まえれば、なかなか円高にいかない為替市場の近況に関しては、構造的な変化が生じている可能性を汲み取ることが妥当にも感じます。対外証券投資であればリスクオフムードの高まりに応じてレパトリ(本国回帰)が期待されるものの、対外直接投資はそうはいきません。投資家が危機を感じて海外有価証券を売る(外貨売り・円買いする)ことはあっても、事業法人が買収した海外企業を売るには相応の議論と時間を要するでしょう。日本の対外純資産が世界最大であることは32年間変わらぬ事実ですが、その中で「売られたまま戻ってこない円」の割合は確実に上昇しているわけです。それが執拗な円安地合いの正体ではないのかというのが筆者が近年抱いている仮説です。

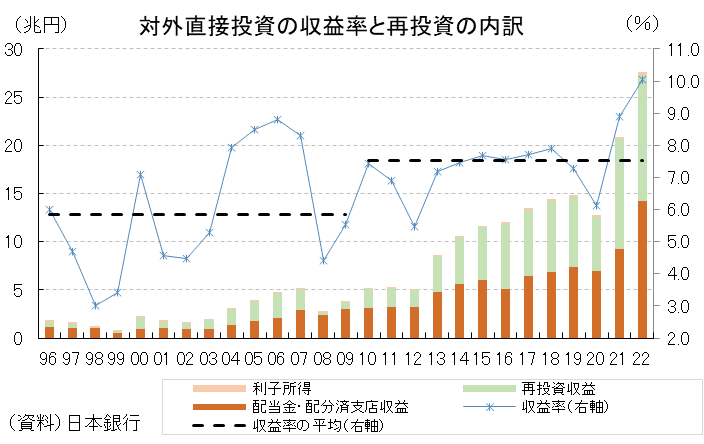

もちろん、厳密に言えば、直接投資から生じる収益(以下直接投資収益)の中でも配当金・配分済支店収益などは外貨売り・円買いの経常的なフローとして期待はできます。しかし、過去27年間、直接投資の収益率は上昇傾向が認められるものの、その中における再投資収益の割合がじわじわ増えていることが分かります。直接投資それ自体の収益率は上昇傾向にあることから、今後も「証券投資より直接投資」という傾向は続くのでしょう。それは日本と諸外国の成長率格差を考えれば当然でもあります

しかし、そうであればこそ直接投資収益をわざわざ日本に戻す意味は薄れます。どの道、海外への投資に使うのであれば円に戻すコストが無駄です。実際、直接投資収益における再投資比率は1996年から2009年までの14年間で平均31.8%であったが、2010年から2022年までの13年間で平均45.9%まで上昇しています(※計算期間は遡及可能な時系列である27年間を14年間と13年間に分けました):

実際、筆者が海外出張などで企業の方々のお話をお伺いしても、こうした再投資比率の上昇は実感に合います。日本に戻すよりも海外で期待収益の高そうな機会を検討するというのが支配的な行動になっているように思えます。

かかる状況下、「対外純資産は順当に増えていても、戻ってくる円の割合は低下しつつある」というのが日本の直面している実情であり、だからこそ需給面の事情に照らせば円安が進みやすくなっているというのが円相場の実情だと考えられます。

この記事が気に入ったらサポートをしてみませんか?