米11月CPIを受けて考えるドル/円相場の今後

CPI後も金利予想に大きな修正なし

12月14日に発表された米11月消費者物価指数(CPI)は確かな減速が確認されました。これにしたがって米金利低下と共にドル売りの流れが勢いづき、ドル/円相場も137円付近から135円台まで急落しています:

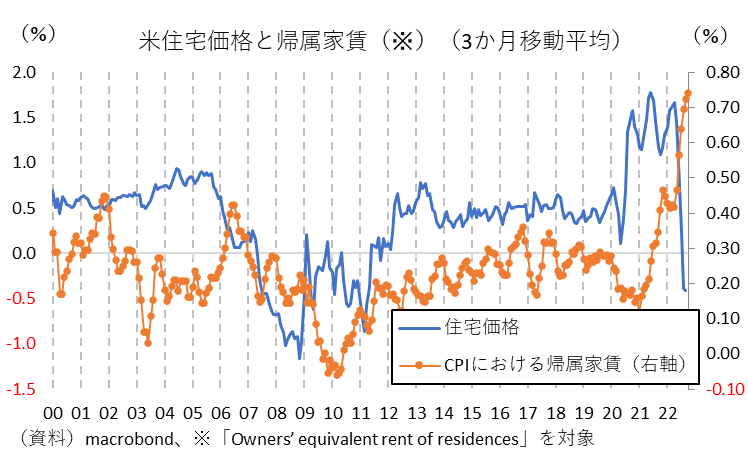

もっともベース効果の剥落は元より、資源価格の下落基調なども踏まえれば、CPIの減速は「分かっていた話」でもあります。市場予想との齟齬が話題になるのは仕方ないにせよ、新味のある話とは言えないでしょう。今後の注目点を1つ挙げるとすれば、やはり家賃動向でしょうか。CPIの3割を占める帰属家賃に関しては、既存契約分が直ぐには調整しないためまだ大きな押し上げ寄与を保っていますが、図示されるように、既に金利急騰に合わせて住宅価格の調整は顕著に始まっています:

貸し手にとっては「仕入れ値」である住宅価格が下がってきている以上、帰属家賃主導でCPIはまだ十分下がる余地があるでしょう。

為替市場にとって重要なFF金利先物の織り込み状況は、統計発表直後の本日時点で従前の「3月には利上げが停止、ターミナルレートは4.75~5.00%程度」という市場の見方に大きな修正はありません。23年1~3月期は米利上げのペースダウンと停止が主要テーマであり、それ自体が米金利低下とドル安を引き起こす中で円高地合いになりやすい・・・と筆者は今のところ思っています。ですが、FRBが静観の構えに入る可能性が高い4~6月期以降、依然として残るであろう大きな日米金利差と低下するボラティリティに円相場がどのように反応するでしょうか。普通に考えれば円は調達通貨としての魅力を強めそうですが、異なる展開があるのでしょうか。

ドル売りは円買いではなくユーロ買いに直結

なお、IMM通貨先物取引の動向に目をやると、米国のインフレ減速が顕著になっていることを確認した今でも投機筋における円売り姿勢が顕著に後退しているようには見えません。一時152円に接近した10月下旬を境としてドル/円相場は急速に円高へ振れていますが、この間に投機筋のネットポジションが顕著に円買いへ傾斜したという印象はありません:

確かに円ショートポジションは緩やかに縮小しつつありますが、同時に円ロングポジションも緩やかに縮小しつつあり、結果としてネットポジションが11月に入ってからあまり動いていません。

片や、ユーロになると顕著に「ロングが増えてショートが減っている」という構図でネットポジションがユーロ買いに傾斜していることが分かります:

「ドル高の終わり」が「ユーロ安の終わり」に直結している印象は強いですが、「ドル高の終わり」が「円安の終わり」に直結しているというイメージは抱けません(少なくとも投機筋のポジションからは)。

今年の筆者が繰り返し強調してきた論点ではありますが、今次円安は「ドル高の裏返し」という性格だけではなく、膨大な貿易赤字やインフレが懸念される世界でも続けられるマイナス金利という確かなファンダメンタルズに支えられています。それは米国要因ではなく日本要因であるため、FRBのタカ派色が薄くなっても残る論点です。今後、資源価格が顕著に下落し、日銀新体制で利上げが検討されるなど踏み込んだ展開があれば、そうした日本要因も解消に向かうでしょう。

しかし、現時点でメインシナリオにするには危うい話です。インフレ減速や利上げペース減速を織り込みながらも135円までしか下がらないという現状が、決して米国要因だけではない今次円安の性質を示しているようにも思えます。「来春以降も円高地合いが続く」は市場のコンセンサスと見受けられますが、慎重な見方が必要にも感じられます。

この記事が気に入ったらサポートをしてみませんか?