10年で半分になった円の価値

突き進む、史上最大の円安相場

10月20日、ドル/円相場は遂に150円台に到達した(本稿執筆時点の高値は151.94円)。年初来の値幅は38.47円に達しており、プラザ合意翌年である1986年(50.70円)以来の大相場となる。その後、政府・日銀による為替介入と思しき動きで乱高下しておりますが、当面の大勢には影響があるように思えません:

なお、過去にドル/円相場が高いボラティリティに見舞われたのは基本的に円高・ドル安の年であって円安・ドル高の年で大きな値幅が出ることは極めて稀です。今年の値幅はプラザ合意以降に関して言えば「史上最大の円安の年」であることも留意したいところです:

この状況で日本経済の構造変化の可能性から目を逸らし、「円安は行き過ぎ」という安直な議論に逃げ込むのは簡単です。円安が始まった春先、構造円安論を頑なに否定する向きも多かった印象ですが、もうその分析態度は相当無理があるように思います。

もちろん、為替市場は自己相関が強い性質を持つため、現状の円安が値幅として行き過ぎである可能性はあります。しかし、ここから年初来の値幅の半分(約18円)を戻してもドル/円相場は130円台です。ドル/円相場が110~115円のレンジ推移だった1年前、筆者は「120円台が常態化する恐れがある」と主張し、それは行き過ぎた予想だという声もありました。下記は1年前の記事です:

ここから18円戻しても130円台である状況を踏まえ、やはり日本経済が根本的に弱体化しているという論点を避けて通るのは難しいように思えます。

名目ベースの円高では何も解決せず

ちなみにドル/円相場の最安値は2011年10月31日の75.32円でした。つまり、過去11年間で円の価値は対ドルで概ね半分になったということになります。

しかし、毀損しているのは対ドル価値だけではありません。国際決済銀行(BIS)から発表された9月の実質ベースで見た実効為替相場(REER)は58.94と1971年9月(58.31)以来の安値を更新しています。巷では対ドルの名目価値が約32年ぶりという議論に終始しやすいですが、名目ベースの実効為替相場(NEER)は2007年7月以来、すなわち円安バブルと呼ばれた局面がパリバショックで終焉を迎えた頃と同水準にとどまっています。こうしたREERとNEERの差は主要貿易相手国との物価格差に相当します。

「安い日本」という論調はドル/円の140円や150円という名目為替レートをきっかけに持ち出されやすいですが、本当の問題はやはり日本経済が長年患っている相対的なディスインフレ状況、端的に言えば「上がらない賃金」などがテーマになります。

賃金と言えば、最近、日本のニュース番組で米カリフォルニア州のファストフード従業員の最低賃金が現在の時給15ドルから時給22ドル(約3278円)へ引き上げられることが話題になっていました:

片や、日本の全国平均の最低賃金が時給961円であるということが引き合いに出され、番組としては円安の弊害としてこれが言及されていたように見えます。しかし、1ドル75円だったとしても22ドルは1650円です。これは日本の最低賃金の1.7倍です。そもそも賃金設定の段階から日本は劣後しているという大前提があり、その上で円安の弊害が議論されるべきでしょう。人件費の差は当然、財やサービスの価格設定に影響するため、最終的に一般物価(CPIなど)の差となって現れます。その一般物価の差がREERベースでの円相場を押し下げ、「安い日本」の象徴として仕上がるようになります。

番組中、アナウンサーは円安の弊害を念頭に「日本で時給3000円の仕事なんて、想像もつかない」とコメントしたようですが、円安が進む前から相当差がついているという考え方は持ちたいところです。そうでないと、名目上の円安・ドル高が修正されたら賃金の格差が解決されるかのような錯覚をしてしまいます。

ディスインフレ通貨は上昇しないのか

もちろん、今後、日米の金融政策や通貨政策の動向次第で円高・ドル安が進むことも当然あるでしょう。変動為替相場で取引される以上、一方向の動きが永続することはありません。名目相場が円高に振れれば現在、歴史的な円安相場に沸いているメディアはそれで胸を撫で下ろすはずです。

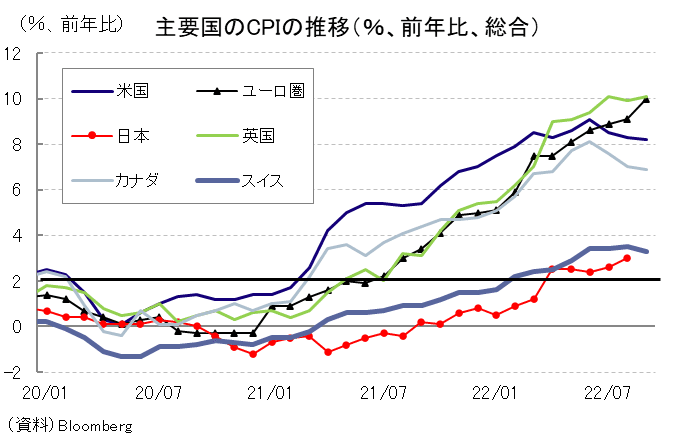

しかし、上で述べたように、名目円高への揺り戻しは「安い日本」問題の解決とは根本的に関係がないと言えます。図に示すように、パンデミックを経て元々差があった日本と諸外国の物価格差はさらに拡大しました。これがREERベースで見た「安い日本」の真因です。名目円高への揺り戻しがあっても、日本のインフレ率が相対的に低い状態が続けば、REERは低空飛行を余儀なくされるはずです:

この点、「相対的なディスインフレ状況は通貨高要因ではないのか」という疑問を抱く向きもあるでしょう。理論的にはその通りです。購買力平価(PPP)説に従えば、相対的に物価の低い国の通貨は上昇するはずです。しかし、ここでPPP(やREER)に照らして「過剰な通貨安」が修正する経路を想像してみる必要があります。

「過剰な通貨安」が通貨高へ修正されるのは「過剰な通貨安」を追い風として財の輸出やサービス(端的には観光など)の輸出で多くの外貨が稼がれ、貿易収支において黒字が蓄積されることが必要です(それ以外の経路もありますが、象徴的にはそうでしょう)。その黒字が将来的に「外貨売り・自国通貨買い」となって現れ、初めて「過剰な通貨安」が通貨高方向へ修正されるわけです。過去、日本の輸出競争力が高かった時代には確かにそうした経路が期待できましたし、東京時間に円高が加速するのも貿易黒字国として当然の現象でした。

~サービス輸出が円高を復活させるのか?~

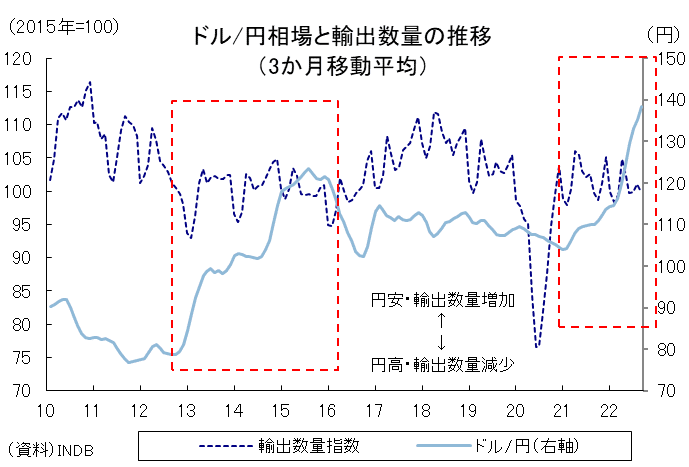

しかし、円安と輸出数量増加を巡る因果関係はほぼ途切れています:

断続的に発生する円高や頻発する自然災害、縮小する国内市場を嫌気して製造業の海外生産移管が進んだことが主な背景とされます。こうした構造変化は過去四半世紀にわたって徐々に進んできたものと考えられますが、こうした事実を踏まえた上で「ディスインフレ通貨だから上昇するはず」という理論的に想定される展開が本当に正しいのかは冷静に考える必要があります。

もちろん、日本の観光地としての世界的評価は高そうであるため、財輸出は期待できなくても長い時間をかけてサービス輸出が外貨を稼ぐポテンシャルはあるでしょう。しかし、岸田政権下で持続されてきた鎖国政策や、それが解除された後の厳格な感染防止対策(象徴的にはマスク着用)の要求などを通じて日本に対する閉鎖的なイメージは明らかに拡がっています。10月6日、英The Economist誌は「Many Japanese are still reluctant to go unmasked ~Why get a face lift when you can get a face covering?~」と題した記事を掲載しています。これが世界の日本に対する率直な目線ではないかと想像します:

日本人は中国や北朝鮮を閉鎖的な目で見ると思うが、世界の日本に対する視線も類似の機運を帯び始めていないでしょうか。「サービス輸出を主軸に外貨を稼ぐ」という経路は有望ですが、何とも確証は持てません。

いずれにせよ、名目・実質双方のベースで極端な円安が進んでおり、その反動に身構えるのは当然の話ではあります。しかし、中長期的な視座に立った時に「どういった経路で円高に戻ってきそうなのか」を考えることが、為替ヘッジ戦略や資産運用戦略を考える上で重要になってきていると言えるでしょう。