「市場のご機嫌取り」と「改善の極み」

市場の機嫌をとってもファンダメンタルズは変わらない

新年度に入ってからの金融市場もリスクオンムードが続いており、日経平均株価も4か月ぶりの22000円台に乗せた後、堅調に推移しています。米中貿易戦争、英国のEU離脱(ブレグジット)、中国および欧州の景気減速といった決して小さくないリスクが散在しておりますが、金融市場はこれを意に介する様子がありません。こうした状況について4月10日にIMFが公表した国際金融安定報告書(GFSR)は「金融政策正常化に対する受け止めの変化(Shifting perceptions about monetary policy normalization)」がリスク資産の価格を押し上げているとの見方が示されています。しかし、この状況はどうかと思います。確かにFRBが引き締め路線を修正し、これに対する受け止めの変化が株を筆頭とするリスク資産価格の押し上げに利いているのは間違いないでしょう。しかし、引き締め路線修正の背景には株式市場の動揺(とこれを受けたトランプ米大統領の批判)があったと考える向きが殆どです。

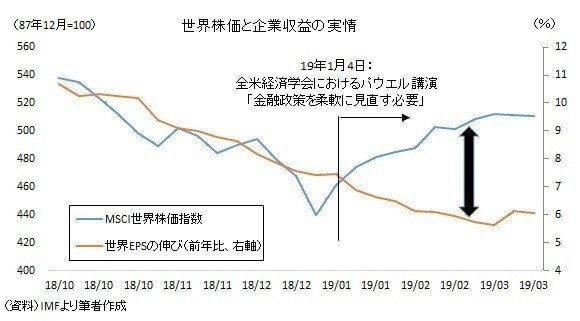

実際、図を見る限り、株式市場の騰勢は年初にパウエルFRB議長が正常化路線の停止を示唆したことをきっかけとしています。このような経緯を踏まえると「金融市場のご機嫌取り」と化していると言わざるを得ません。重要なことは、市場の機嫌を取っても企業収益を取り巻くファンダメンタルズまでもが改善する訳ではないということです。同じ図に示されるように、企業の収益見通しと株価の乖離は今年に入ってからますます拡がっています。真っ当に考えれば、このような実体経済(企業収益)と金融市場(株価)の「ねじれ」が続くことは難しいでしょう。

今が「改善の極み」にあることは間違いない

もちろん、FRBが正常化路線を修正したことで実体経済が反転、企業収益も再び加速すれば、現在の株価はそれを先取りしているだけという整理が可能です。しかし、IMFが分析するように、景気循環で見ても、企業の信用循環で見ても、現在は「改善の極み」に達している可能性が非常に高いと言えます。IMFは報告書の中で「リスクオンセンチメントにもかかわらず、米国やその他先進国において長らく続いている企業の信用循環が最終局面に近づいていることを心配する投資家もいる」と指摘しています。IMFが各種計数から算出する実体経済および企業信用に関する循環は共にはっきりと局面変化(改善の天井)を示唆しています(図)。

こうした循環を判断する上での判断項目は実体経済については失業率や消費者心理、鉱工業生産などの基礎的経済指標から、企業信用の循環については高格付け企業に限らず、低格付け企業でもレバレッジの高まりが見られています。この点、GFSRでは「企業債務は低格付け発行体に傾斜している。景気停滞や金融危機の前兆(precursor)となることが多いレバレッジは殆どの格付けにおいて循環的なピークに近い」といった旨の指摘も行われています。

こうした実体経済や企業金融の現状を踏まえれば、ここから米景気がさらなる改善を果たし、これに連れて株価や金利が上がっていくという展開はやはり難しいと言わざるを得ないでしょう。企業や消費者の心理は金融市場の雰囲気に左右されやすいのも事実ですが、客観的な分析に努めるほど「改善の極み」に達しており、アップサイドよりもダウンサイドに賭ける方が無難な判断となりそうな状況だと私は思っています。