欧州の人手不足は解消されたのか?

欧州の人手不足は収束中

米国や日本の材料に注目が集まる中、たまには欧州の話もという照会もありますので、今回はユーロ圏にスポットライトを当てたいと思います。実際、既に利下げ局面に突入しているECBが二の矢、三の矢を放つことができるのかという論点はFRBの利下げや日銀の利上げと等しく重要なイベントではあります。今回は日経COMEMOからお送りします:

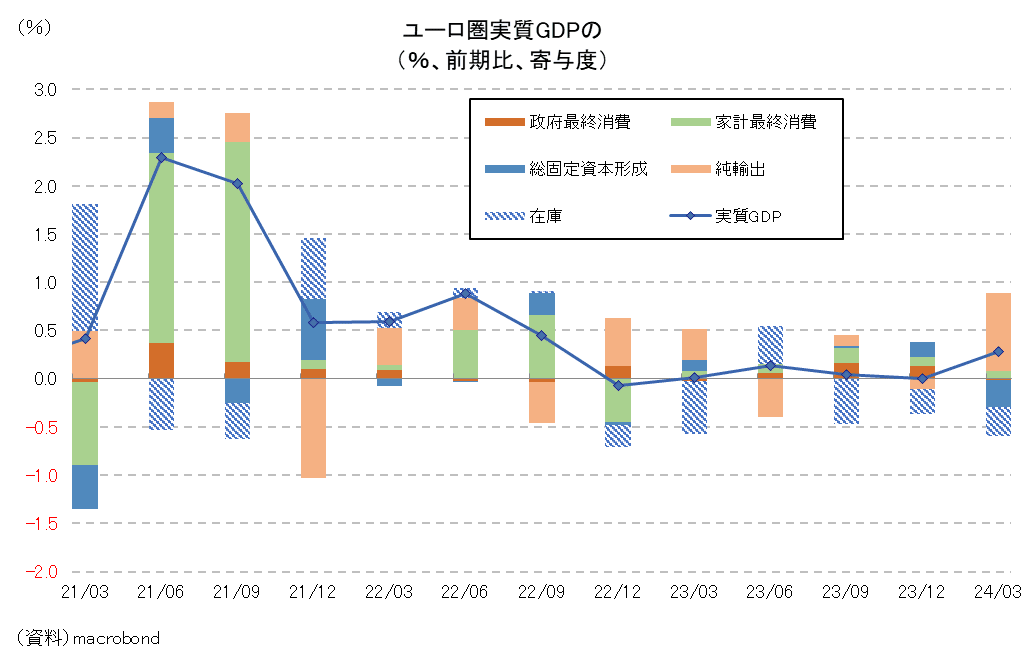

この点、ユーロ圏GDPの仕上がりを見ることが基本になりますが、こちらは若干の持ち直し傾向が見られます。需要項目別に分解すると純輸出主導であり、世界経済の持ち直しを反映している部分もありそうですが、最大のお得意先である中国経済がご案内の状況ですから、この図式の成長は持続可能性に不安もあります:

しかし、GDPは足が遅く、またやや大味な議論になりがちですから、今回はあまり注目されることのないそれ以外のミクロ的なデータも捕捉しておきたいと思います。欧州委員会が四半期に1度公表する『European Business Cycle Indicators』は域内の雇用・賃金情勢、ひいては一般物価の状況を推し量る上で参考になるので、筆者は定期的にウォッチしております:

この調査では域内企業の業況に関して定量的・定性的なデータチェックを行っています。その中で「事業活動の阻害要因(s limiting factor)は何か」を尋ねる調査があり、筆者は域内経済の実情を把握する計数として参考にしています。最新の2024年4~6月期調査(2024年7月発表)によると、製造業で約20%、サービス業で約25%が「労働力不足(labor shortages)」と回答しているます。この回答割合自体、歴史的に見ればまだ高いものですが、ピーク時からの改善傾向は鮮明です:

人手不足から需要不足へ

一方、代わりに阻害要因として急上昇しているのは「需要不足」であり、これは製造業もサービス業も同じ傾向が見られます:

上図に示すように、製造業も、サービス業も、ちょうどこの1年程度で「人手不足」から「需要不足」へ問題意識が切り替わっているのが分かります。利上げ効果が浸透し、実体経済における消費・投資意欲が減退し始めた、と読むべきでしょう。

もっとも、「資金繰り」の回答割合は概ね横ばいですから、域内金利の上昇が事業活動を抑制するには至っていないとも読めます。いずれにせよ、長らく域内企業を苦しめてきた「人手不足」問題に薄日が差し込み始めているのは間違いないでしょう。現状、域内における妥結賃金統計や求人広告から算出される賃金トラッカーなどは依然高止まりしていますが、6月や7月のラガルド総裁会見でも確認されたように、ECB政策理事会は今後の減速を疑っていません。確かに、妥結賃金に対する求人広告の先行性を踏まえれば、その読みは当たりそうです:

ECBは実体経済の減速に伴って雇用・賃金市場の逼迫が緩和していることを意識しているのでしょう。特に雇用・賃金にまつわる計数は景気循環に対する遅行するため、上述したような企業サーベイなどから足許の状況を把握しておくことが有用となります。

一時期、ECBとFRBは同時期に利下げが始まるため、欧米金利差も膠着が続き、ユーロ/ドル相場も膠着が続くというのが筆者の見立てでもありました。こうした見方は9月にFRBが利下げ着手し、ECBが見送るのだとすれば、まだ大きく外れたとは言えないと思っています。

ですが、日々確認される基礎的経済指標ではユーロ圏経済が米国経済に若干劣後している印象は否めず、製造業PMIに至ってはユーロ圏の1人負けと言える状況が続いています:

今後の為替見通しにおいては、こした欧米景気格差をどれほど真に受け、金利・為替見通しに織り込んでいくかが重要なポイントになってきそうです。現状では、今後1年間を見通した場合、予測期間後半においてユーロ/ドル相場の下値が切り下がる見通しとしておきたいと思いますが、なにぶん米国経済指標とこれに伴うFRBの情報発信が可変的な状況だけに、結局は欧米金利差膠着で方向感を失う時間帯が長くなるという展開も十分考えられます。

今後、時間を見つけてユーロ相場にも需給面からの分析を与えてみたいと思います。この辺りは下記メンバーシップの中で議論したいところです。