ゼロ成長下の利上げ着手に?~3月利上げと米経済~

供給制約 vs. 金融政策

金融市場のテーマは依然としてFRBの正常化プロセスの現状および展望に集中しています。「資産価格の影響はどうあれ、手を緩めることはなさそう」という見方が正しそうですがが本当にこれを貫けるかは予断を許しません。

例えば、1月28日にはニューヨーク連邦準備銀行(以下NY連銀)のブログ「Liberty Street Economics」が『The Global Supply Side of Inflationary Pressures』と題した論考を掲載しています:

ここでは同行エコノミストが開発した定量分析の手法を用いて米国、ユーロ圏そしてOECD加盟国で発生している生産者物価指数(PPI)や消費者物価指数(CPI)の上昇に関し、どの程度が供給制約に起因しているのかが明らかにされています。分析手法を厳密に解説することは避けますが、結論は「サプライチェーンの崩壊やエネルギー市場動向などにといったグローバルな供給要因が先進国で最近見られる主要物価指数の動向と関わっている」という至極意外性の無いものです。

だが、定量分析を通じてインフレ高進が供給制約という国際的な要因に根差していることを理解した上で、「国内の金融政策ではそうしたインフレ圧力の源泉に対して限定的な効果しかもたらさないだろう(domestic monetary policy actions would have only a limited effect on these sources of inflationary pressures)」と論じていることは興味深いものです。

そもそもサプライチェーン崩壊という「供給」不足に起因する物価高に対して、FRBがやろうとしていることは引き締めを通じて「需要」超過を軽減しようとする行為です。減少した供給量に合わせて需要量も減少させようという縮小均衡の発想なので、当然、景気は減速します。しかし、需要は徐々にしか減らないのでインフレ圧力も徐々にしか後退しません。「患部と処方箋が若干ずれている」というのが今のFRBの金融政策姿勢に対して抱かれる違和感の正体でしょう。現下で著しくなる米実体経済の減速に関し、最も重要な地区連銀であるNY連銀からこうした分析が見られていることは目を引きます(※NYFEDは金融政策に関連する諸取引を管理するシステム公開市場勘定(SOMA)の管理者であり、NY連銀総裁はFOMCの常任メンバーかつ副議長です)。

2022年1~3月期は景気後退の瀬戸際に?

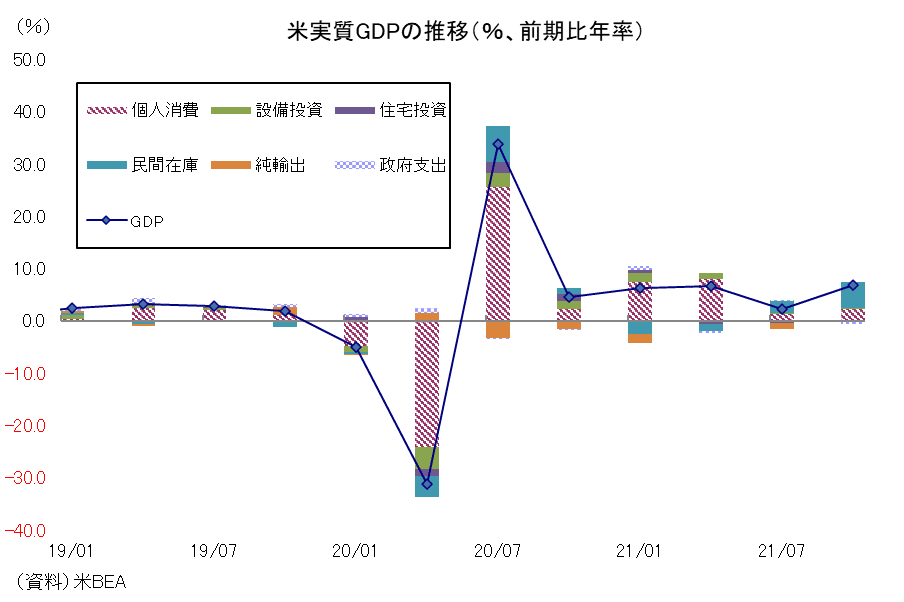

今後、米国経済が失速することはある程度見えた未来でもあります。上述のNY連銀ブログと同日28日に公表された10~12月期の米国の実質GDP成長率は前期比年率+6.9%と高成長が実現しました:

39年ぶりの高成長率ですが、これはもはや過去の数字です。足許の経済・金融情勢の悪化を踏まえ、市場参加者における米1~3月期予想は引き下げが進んでおり、アトランタ連銀のリアルタイムGDP予想「GDP NOW」は先週28日時点の推計で前期比年率+0.1%とほぼゼロ成長と試算しています:

こうした状況を踏まえて3月にテーパリングが完了し、利上げが着手されるわけで、オーバーキル懸念を企図してイールドカーブのフラットニングが進むのは至極当然と言えます。ちなみに高成長を実現した10~12月期も+6.9%のうち+4.9%ポイントが在庫投資であり、モノ不足に対応するための予備的な企業部門の行動を反映していそうです:

真っ当に考えれば、1~3月期以降、これが取り崩される公算は大きく、アトランタ連銀推計の示すゼロ成長推計に大きな違和感はありません。もっとも、縮小均衡によるインフレ抑制を覚悟しているならば、こうした景気減速もインフレ抑制のための予定調和の動きではあります。

利上げ回数の総計は増えていない

ちなみに、上述したNY連銀ブログの最後には「供給要因はいずれ財の物価よりもサービスの物価に反映されてくる」とあり、そうした影響がラグを伴って顕現化する可能性こそが「我々の分析における重要な警告(An important caveat of our analysis)」だと記されています。サービス物価とは要するに賃金であり、パウエルFRB議長も会見で繰り返し賃金上昇の危うさを指摘したことが思い返されます。

しかし、雇用・賃金情勢は景気の代表的な遅行系列であり、金融政策の効果が半年~1年程度のラグを伴って現われるという標準的な考え方を取るならば、その過熱を見計らって引き締めてもやはりオーバーキルに至りやすいと考えられます。

そのような懸念もあり、筆者は4回以上の利上げを現時点で当然視する姿勢には賛同できず、最大でも3月・6月・9月の利上げを経て、株価を筆頭とする経済・金融情勢をなだめすかす方向に旋回する公算は大きいと考えます。中間選挙直前ともなれば、インフレ情勢もさることながら、実体経済に寄り添う姿勢も世論の好意的な評価を受けやすくなっている可能性もあるでしょう。

なお、現状のタカ派姿勢が長く続かないことについて、市場も理解している節があります。正常化プロセスにとって「最後のテーマ」である中立金利(利上げの終点)の水準イメージはOISで見れば1.75%、30年金利で見れば2.20%などが示されており、いずれもドットチャートの示す2.50%よりも低いものです。年内の利上げ回数を増やしたところで最終的に行き着く利上げの終点は変わらないというのが市場の見立てです。「最終的に行き着く水準は同じ」と考えられている事実は、短期的に数多くの利上げを押し込む政策運営は持続性がないと思われている証左でもあるでしょう。

景気の腰折れ(オーバーキル)を回避するという観点からすれば、供給能力の復調を待ちつつ、今後3年間で年2~3回の利上げを実施するといった姿勢が、物価と成長率の安定を両立させる上で無難な選択肢となってくるように思えます。裏を返せば、2~3回の利上げが終わる頃、2-10年金利のスプレッドなどはほぼ潰れ、インバートが話題に上っているように思えます。

この記事が気に入ったらサポートをしてみませんか?