ブログで政策修正を図ったECB~その真意はどこに~

「力業」で突破するECB

5月23日、ECBはラガルドECB総裁の名前で突如「Monetary policy normalisation in the euro area」と題したブログを発表しました。その中の一節で拡大資産購入プログラム(APP)の早期終了とこれに伴う7月中の利上げ、さらには7~9月期中のマイナス金利脱却まで宣言されるという動きが見られました。2週間後(6月9日)に政策理事会があるにもかかわらず、ブログという形でこれほど重要な見通しを総裁名義で情報発信することは前例がありません。それほどまでに物価上昇に危機感を覚え、「正常化を急ぎたい」ということなのでしょう。しかし、一連の情報発信は漸進主義を標榜してきたECBからすれば無理筋であり、「力業」と言わざるを得ません:

ラガルド総裁は予想される利上げ時期が接近するに伴い、複雑化する政策環境を踏まえれば、正常化の道のりを明確にする重要性は増しており、この点を明確にすることがブログの目的(the purpose of my blog)だと銘打っています。しかし、後述するように、日付入りで重要な政策決定事項も盛り込んでくるとなると、公式会合の位置づけが曖昧化、言い換えれば「軽く」なるようにも思えます。元々短期金融市場は7月利上げを織り込んでいたのですから、ショックを和らげるためとも言いづらいように思います。

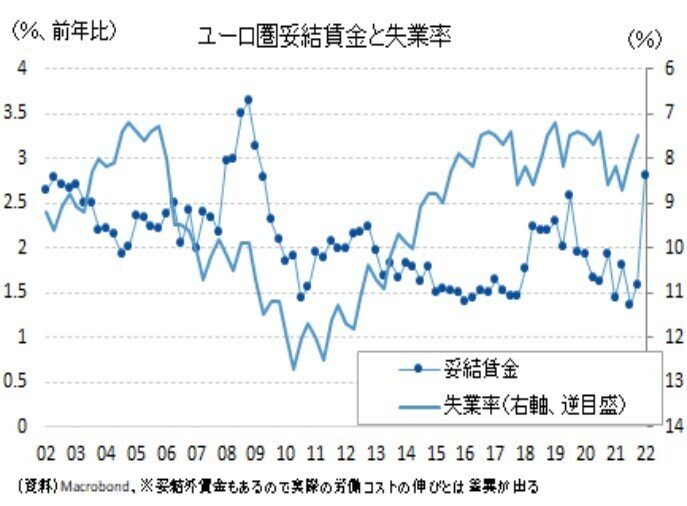

とすれば、うあはり物価上昇への危機感がにわかに高まったとしか考えようがありません。それほどまでに不味いデータがこれから出てくるということだったのでしょうか。ちなみにブログ公表翌日に発表されたユーロ圏1~3月期の妥結賃金が昨年10~12月期の前期比+1.5%程度から+2.8%程度へ急加速しています。これまで「失業率が改善しても賃金が上がってこない」を前提に議論を進めてきた節があったECBはこれで焦ったのかもしれません(この統計はECBが所管しています):

漸進性を返上

問題となったブログの一説は以下です:

I expect net purchases under the APP to end very early in the third quarter. This would allow us a rate lift-off at our meeting in July, in line with our forward guidance. Based on the current outlook, we are likely to be in a position to exit negative interest rates by the end of the third quarter.

重要な情報は3つあります。1つはAPPが7~9月期の非常に早い時期に終わること。もう1つは7月に利上げをすること。最後は7~9月期中にはマイナス金利が終了していること、です。これらの情報はいずれも政策理事会ではまだ発表されていない重要情報です。ブログ発表の前週、金融政策を対象としない政策会合が開催されているので、恐らくそこで意見集約を図ったのでしょう。前任のドラギ元総裁ならまだしも、調整能力に定評のあるラガルド総裁が何の調整もなしに、ここまで踏み込んだ内容をブログにアップするとは思えません(この点は詳しく後述します)。

ECBとしては踏み込んだつもりはない、という胸中もあるかもしれません。元々、金利先物では7月利上げは織り込まれていましたし、ECBはあくまで7~9月期中にAPPを終えた後、「しばらくしてから(some time after)」、利上げを検討するという姿勢を謳ってきました。この「しばらく」はラガルド総裁によれば「1 週間から数か月の間(anywhere between a week to several months)」であり、何も言質は与えられていませんでした。よって、今回宣言された「7月初旬にAPP を終了し、7月中旬以降に利上げをする」という運営は確かに既存ガイダンスとは矛盾しません。ブログでわざわざ「我々のガイダンスに沿って(in line with our forward guidance)」と記載されているのは、「嘘はついていない」という弁明にも見受けられます。時間的順序に関し、「量の終了→利上げ」が守られる以上、確かに嘘とは言えません。

だが、これまでラガルド総裁はAPPと利上げはあくまで別次元の政策決定として強調してきましたし、それと共にECB の正常化プロセスはあくまで漸進性(gradualism)が基本だという点も繰り返し強調してきました。「7~9月期中に終了して、その後に利上げを考える」としてきた大枠の方針が突如ブログで「7月中にAPPを終了して、利上げも初めて、9月にはプラス金利にする」と具体化される運営は漸進主義の返上と言っても良いと思います。

ちなみに今回のブログでも従前通り、金融政策調整に際しては漸進性(gradualism)、選択性(optionality)、柔軟性(flexibility)が強調されています。今回は漸進性よりも柔軟性を発揮したのだ、というのがECBの基本姿勢なのかもしれません。結局、何とでも言える、という話です。

毎会合、修正をしているECB

ちなみに、2月の政策理事会ではAPPの臨時増枠とその漸減見通し(現状 200 億 ユーロ→4 月以降 400 億ユーロ→7 月以降 300 億ユーロ→10 月以降 200 億ユーロ)が発表されていました。それが4月の政策理事会では「4 月 400 億 ユーロ→5 月 300 億ユーロ→6 月 200 億ユーロ」と臨時増枠の規模が縮小され、7~9 月期中のAPP終了が示唆されました。4月の段階では10~12月期以降もAPP継続と謳っていたので、2月から4月にかけてギアが一段上がっています。そして、6月会合を待たずして5月、今回のブログでAPPの7月終了ばかりか、利上げも同月中に行い、9月もプラス金利に復帰することが宣言されています。6月会合はブログを追認する決定になるでしょう。要するに、2月、4月、6月(≒5月ブログ)と会合ごとに前回会合で決めた方針が修正され、4月の決定に至っては公式会合ではなくブログで修正されたわけです。

上でも言及したように、今回のブログ騒動の背景にメンバーの総意が無かったとは思えません。仮になければ今後の政策運営に支障をきたすであろうからです。思い返されるのはドラギ時代の分裂でしょう。2019年6月、退任間近のドラギ元ECB総裁はポルトガルのシントラで開催されたECB年次総会の冒頭演説で、フォワードガイダンス修正や利下げ、資産購入の再開の可能性を独断で示唆し、その後の緩和路線復帰への道筋を作りました。この発言を端緒としてECBは同年10月、APP再開を決断することになります。これにドイツ、フランス、オランダ、オーストリア、エストニアなど複数のメンバーが公然と反対を表明し、ドイツ出身のラウテンシュレーガー理事(当時)が任期半分以上を残して抗議辞任するという事態に発展しました。ドラギ元総裁は機動性を重視し、多数決で局面を打開する反面、亀裂を厭わないところがありました(14年11月には分裂を理由に政策理事会前に晩餐会が開催され、今後の運営方式が話し合われるということも報じられたことがあります)。

下馬評が決して高くなかったラガルド総裁が選ばれた背景にはこうした軋轢を生まずに政策運営する能力が買われたという声もあります。このような過去の経緯を踏まえる限り、今回の「ブログによる政策修正」は政策理事会の総意であり、本当にインフレへの危機感が高まっているということなのだと推測します。それはFRBが過去半年で見せてきた変節とも概ね被ります。

当面の注目点は利上げ幅に

もっとも、ラガルド総裁も「リンゴとオレンジを比較するようなもの」と述べるように、米国とユーロ圏の経済・金融情勢は全く違う。米国のインフレ率は今やその半分がサービス価格主導であり、賃金への波及を通じて持続性を伴うことが懸念される段階に入っています:

片や、ユーロ圏のインフレ率は未だにエネルギー主導であり、拙速な引き締めがそのままオーバーキル懸念に直結しやすいようにも見えます。ECBが伝統的に注視するインフレ期待(5年先5年物インフレスワップフォワード)も足許ではピークアウトしており、短期間で大幅な利上げを行ったとして、それが実体経済を過剰に制約するものにならないのか懸念は残るでしょう:

当面の注目点は利上げ幅です。今回のブログの内容に従えば、7月と9月に行われる2回の利上げで現在▲0.50%の預金ファシリティ金利がマイナス圏を脱することになります。均等に行けば+25bpsずつの利上げですが、+50bpsずつ利上げしても「マイナス圏を脱する」ことになります。ECBの基本姿勢に則り漸進的に柔軟に選択するということであれば、7月に+50bps引き上げて、9月に+25bpsということもあり得るでしょうか。

筆者は決して盤石ではないユーロ圏経済の現状と展望を踏まえれば、+25bpsずつの利上げを予想したい立場ですが、今後公表される消費者物価指数(HICP)次第では市場の織り込みが急変し、ECBがこれに追随するリスクも否めません。