英国と大きく異なる日本の財政状況

なぜ「安定財源」? 巨額国債で破綻した歴史の教訓: 日本経済新聞 (nikkei.com)

9月に英国ではトラス新政権誕生に伴い、大規模な財政出動方針が打ち出されたことをきっかけに、金利上昇(国債価格下落)、通貨安、株安のトリプル安が同時に進行するいわゆる英国売りにより金融市場が混乱しました。これによって、日本も大規模な財政出動を打ち出せば、トリプル安を招く懸念があると一部の識者の間で指摘されていましたが、そうはなりませんでした。

そもそも、欧米ではインフレ率が既に+8~+10%台に到達していますので、現在の欧米のように、需給ひっ迫によりインフレ率が目標の+2%を大きく超えてしまっている国は、財政出動が限界にきています。しかし、日本の場合はコストプッシュ型のインフレであるため持続性は低いところに大きな違いがあります。

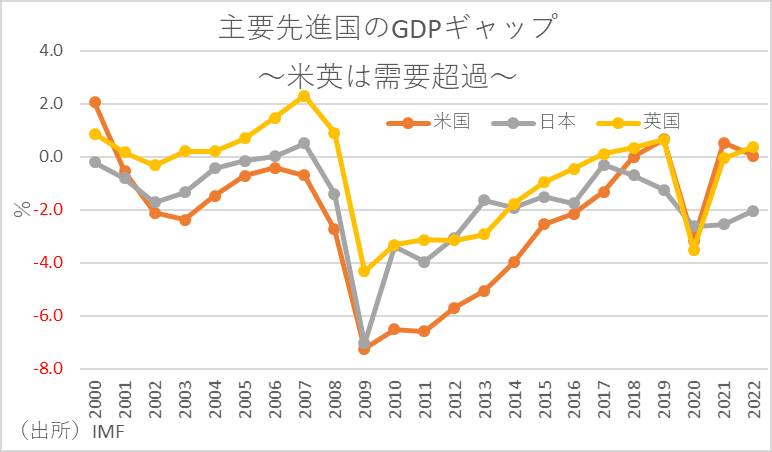

事実、IMFのGDPギャップで比較すると、米国では2021年時点、英国でも2022年時点で需要超過になっており、需要超過によりインフレ率が加速している一方、日本では2022年時点でも大幅な需要不足が続いています。特に日本の場合、90年代後半以降の内閣府版GDPギャップと消費者物価インフレ率との推移を見ると、インフレ率を+2%程度に安定させるにはまだ+30兆円の需要拡大余地があります。

また、各国国債の信認を左右するとされる4つの指標についてG7諸国で比較をすると、日本は政府純債務/GDPだけでは最もリスクが高いことになりますが、対外純資産/GDPと政府債務対外債務比率が断トツ一位、経常収支/GDPがドイツに次いで2位と圧倒的にリスクが低くなっています。一方の英国は、政府純債務/GDPと政府債務対外債務比率はG7中3番目に低いものの、基軸通貨国米国に次ぐ経常赤字/GDPが大きい国である上、米国とフランスに次ぐ対外純債務/GDPが高くなっています。

これまでを振り返っても、G7で最も財政リスクが高いとされるイタリアがPB黒字だったことや、海外主流派経済学者や米財務省が財政健全性を図る指標の重要性を『政府債務残高/GDP』から『政府純利払い費/GDP』にシフトしつつあること等から、日本の財政健全化目標も国際標準に近づけることが必要でしょう。

特に日本の場合、PBとGDPギャップの連動性が高く、経済が正常化すれば自ずと財政も健全化するため、当面はGDPギャップをプラスにすることを最優先して、財政健全化目標を見直し、新たな「財政目標」を導入することも検討に値するでしょう。