定着する「為替との戦い」~金融政策の通貨政策化~

利上げ、介入そして量的引き締め

5月14日、日銀による定例の国債買い入れオペ(残存期間「5年超10年以下」)に関し、買い入れ予定額が前回4月24日の4750億円から4250億円へ▲500億円減額されたことが話題となりました。3月に長短金利操作(イールドカーブ・コントロール、YCC)を解除して以降で初の買い入れ減額であり、これを受けて新発10年物国債の利回りは一時0.940%と、2023年11月以来およそ6か月ぶりの高水準まで高まり、瞬間的に円高・ドル安が進む場面も見られました:

円高の動きは持続力に欠けるものではありましたが、利上げや円買い為替介入(と思しき動き)に続いて「量」についても引き締め過程に入ったという意味では注目される動きでした(その後、米CPIの動きを受けて円高が進んでいますが、これはオペとは関係ない話です)。なお、本日もオペ動向が注目されながら、為替動向の解説が展開されています。今後、オペ日程がプチ会合のように解釈され、材料として消費されていくのでしょうか。

もちろん、日銀からは4月以降の「5年超10年以下」の買い入れ予定額に関し「4000億〜5500億円」という幅で示されていました。よって、14日の減額に関し、日銀としては「マイナス金利解除を経て、金利市場への影響が無いと判断したから減額した」という主張になると思いますが、円安抑制を企図した判断と解釈するのが妥当でしょう。

おりしも、5月7日には岸田首相が海外歴訪から戻って早々に植田日銀総裁との意見交換が持たれ、「最近の円安を政策運営上、十分注視していく」、「円安は経済物価に潜在的影響を与えうる」といった総裁発言が注目を集めたばかりでした:

この会合後に報じられた植田総裁の発言については、明らかに4月26日会合の総裁会見が円安容認と批判されたことからの姿勢転換という解説がもっぱらでした。その思惑が燻っている最中での買い入れ減額であり、日銀の金融政策運営において円安に対する問題意識が高まっている状況が透けます。

通貨政策化は日銀の歴史

通貨安が一般物価に影響を与えることに議論の余地は無く、今の日本経済がその渦中にあることは火を見るよりも明らかです。この点を指摘すると「企業は増収増益傾向にある」と持ち出す向きがあります。誤解を恐れずに言えば、企業の好業績と家計の景況感悪化は併存するので実質所得環境の悪化に喘ぐ家計部門にとっては何の慰めにもならないと言わざるを得ません。今の日本において円安は優勝劣敗を徹底する相場現象であり、格差拡大の起点となり得る厄介な代物だと考えるべきです。

もちろん、それでも「円安は日本経済全体にとってプラス」という黒田元日銀総裁が連呼した事実はGDPの押し上げという1点に関しては認められる局面もあり得えます。その意味で基本的に円安を善悪二元論で語ることは適切ではありません。円安善悪論は最終的には分配の問題に帰着する議論であり、拙著「『強い円』はどこへ行ったのか」でもこの点は強調しました。以下はその部分をクローズアップした論説ですのでご参考になれば幸いです:

円安功罪論に関し、これ以上の議論は別の機会に譲りたいと思いますが、円安が家計部門を中心とする大多数の日本国民に忌避されている以上、円安は政治的に許容されず、また、日銀もこれと歩調を合わせることが求められる政策環境はありそうです。

歴史的に日銀が金融緩和に踏み込んできたのは円高・株安が進んでいる局面であり、それは米国が利下げ局面にある状況と大体符合してきました。こうした状況はあたかも日銀の金融政策が米金利(FRBの金融政策)を念頭に置いた通貨政策と化しているような状況です。

現在に目を移せば、円高防止ではなく円安防止を念頭に置いて通貨政策化が進むような構図にありますが、金融政策の為替への隷属という意味では共通しているようにも感じます。わずか10年余りで通貨政策化の方向が180度変わったことは驚きですが、今も昔も日本経済の最大の関心事として為替動向が鎮座している事実は共通します。2008年かから2012年にかけて白川体制の日銀は「為替との戦い」と苦心惨憺しましたが、2013年以降は同様の場面を経験することなく時が経過してきました。

為替への異常な執着、再び始まる「為替との戦い」

しかし、ここにきて日銀の「為替との戦い」は再び注目されつつあります。現状、日銀の政策運営において為替が最大の説明変数になっていることは確かだろう。過去に行天豊雄・元財務官が日本経済新聞の経済教室で「先進国の中で日本ほど自国通貨の為替相場に一喜一憂する国はない。率直にいって異常である」と執筆していたことを筆者は鮮明に記憶しています:

その状況は今も全く変わっておらず、変わる兆候もありません。現在の日本では政治・経済・社会が円相場の一挙一動に注目しており、ここに対する政策資源の投入に関しては容易に正当化されやすい雰囲気が強まっています。金利上昇に耐性の無い日本でも利上げ已む無しの空気は強まっています。

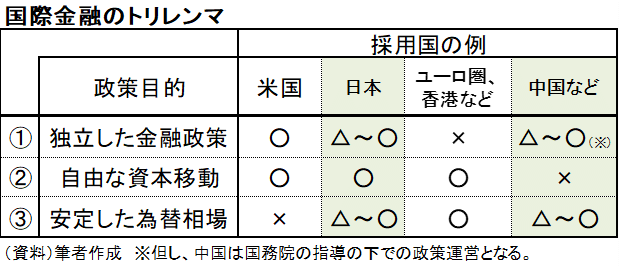

そもそも「金利は低くしたいが、円が安いのは困る」という状況は国際金融のトリレンマに照らしてまかり通るものではありません。「金利上昇を受け入れるか、円安を受け入れるか」という二者択一を迫られつつ、何とか誤魔化しながら円安を受け入れてきたのが過去2年間の日本でした:

表で言えば、①と③にまつわる相互矛盾を何とか維持してきたところ、2024年に入り、いよいよ円安の受け入れが難しくなり「金利上昇も多少は受け入れる」という姿勢を明示し始めたのが現状と見受けられます。

とはいえ、米国の利下げが想定以上に進まず、需給環境についても際立った円買い超過が確保されていない中、利上げについて「多少は受け入れる」程度の姿勢でどれほど円安を押し返すことができるのでしょうか。これまでのnoteでも繰り返し論じた事実ですが、過去10余年の需給構造変容も踏まえれば、円安反転のために必要とされる利上げが「多少」で済むかどうかは不透明と言わざるを得ません。

浮上する6月再利上げ

なお、5月7日の岸田首相との会談後、植田総裁は「今後基調的物価情勢にどういう影響があるかみていく」と述べていました。その事実と今回の買いオペ減額決定を合わせ見れば、必然的に6月14日会合での再利上げ期待はどうしても高まるでしょう。仮に6月の追加利上げが無かったとしても円安容認と受け止められた4月と同じ轍は踏まないように植田総裁は円安けん制を意図したタカ派色の強い会見を心がけるはずです。

とはいえ、「会見はタカ派、運営はハト派」は続けられるものではありません。6月を現状維持で乗り切っても7月の展望レポート会合ではまた投機の円売りが引き締めを催促するでしょう。財政諮問会議における民間議員のコメントでもこれを誘うような機運が強まっているようです:

https://www.nikkei.com/article/DGXZQOUA158MK0V10C24A5000000/

財政ファイナンスのテーマ化が最悪のシナリオ

白川時代に経験したような「為替との戦い」が10年以上ぶりに始まってしまったのだとすれば、今後は漸次的に利上げが重ねられる可能性は高いと想像せざるを得ません。その後、ある程度の利上げ幅が溜まってくれば、今度は政府債務の利払い増加にまつわる様々な試算が跋扈するでしょう。その時、財政ファイナンスがテーマ視されるような状況になることが、為替に限らず、債券や株も含めた円建て資産全般に懸念されるリスクシナリオです。先般のnoteでも議論したように、インフレ税によって政府の純債務は確かに減り始めている雰囲気があります:

最近、円安になるほど株が売られるという動きがみられているのは、「①円安→②利上げ→③株安」という連想が働いていそうですが、財政ファイナンスがテーマ視される状況では②の予想が極端に引き上げられ、円金利の急騰と政府債務の利払い不安が相互連関的に起きやすくなります。そのような状況では日本株も円も売られるでしょう(要するにトリプル安が続くということになります)。

もちろん、それらはリスクシナリオの範疇にある展開ですが、その可能性が徐々に高まっている印象は抱かれます。上述したように、事実として2020年以降、日本政府の純債務は絶対額でも、対GDP比でも減り始めており、これは日本経済がインフレ税を受け入れるような状況に直面しているというストーリーも囁かれるようになっています。このような機運が強まれば、やはり投機的な円売りは後押しされてしまうでしょう。

自分なりの考察や視点を研磨する場

インフレ税の話や為替の需給構造変容のお話に関しては引き続き唐鎌Laboにて議論を展開しているところです。思ったよりも多くの方に参加して頂いて深謝しております。皆様からの闊達な意見が非常に有用で、自分の考察にも既に活き始めていることを感じます。「サクッと分かります」という次元を卒業して、自分なりの考察や視点を研磨したい方にとって面白い場所になって行ければいいなと思います。ご関心あれば覗いてやってくださいませ: