株高とインフレと中進国

GDPの名実格差に正しい理解を

今月のnoteでは現在の日本経済はインフレ調整の過程に入っているのではないかという趣旨で議論しました。足許で調整色を強めている日経平均株価も昨年来では依然「高止まり」の印象が強く、これもやはり「インフレの賜物」なのだろうと思っています:

足許の動向はさておき、株高に関しては、それを喜ぶ議論の傍らで、実体経済の弱さを嘆く論調が多いのも事実です。これはそもそも日本の家計において株式の保有比率が低いという以前に、インフレになった分が十分、家計に分配されていないという根本的問題があると思います。「株式保有比率が低い」という点については目下、「資産運用立国」論を旗印として対処中であり、善し悪しは別として、今後は違った姿に変わっていくことが期待されるでしょう。この点は時間の問題ですので、待つしかありません。

しかし、株高(や円安や不動産価格上昇など)がインフレ由来のものであったと考えた場合、実体経済を分析する上ではGDPの名実格差に触れないわけにはいかなくなります。デフレ下の日本ではGDPの名実逆転(実質GDP>名目GDP)が象徴な事実として取り上げられてきました。

定義上、「名目GDP-インフレ率=実質GDP」となるため、通常想定される姿は「実質GDP<名目GDP」ですが、インフレ率がマイナス(デフレ)の状態では「実質GDP>名目GDP」という大小関係に陥ることがしばしばありました。当然、国民が景気実感を伴う成長はインフレ部分を除去した実質GDPで見ても経済が拡大している姿です。端的に、自分の給料が2倍になっても、世の中の物価が2倍になっていたら景気実感は変わりようがないでしょう。しかし、このようなケースでは名目GDPは顕著に膨らむ一方、実質GDPは停滞します。だからこそ、インフレ社会ではGDPの名実格差を見ることが今以上に重要になってきます。しかし、この点は芳しい状況に無いことは周知の通りです。2次速報値で若干改善したものの、全体感が覆るほどではありません:

成長の大部分はインフレに食われている

今後、本当に日本がインフレ社会となれば、通常想定される姿(実質GDP<名目GDP)が定着することになります。既に政府見通しが出ているように、2024年度の日本経済は第二次安倍政権が掲げていた「GDP600兆円」という目標達成が視野に入っています(※安倍政権が「2020年度までに600兆円」と掲げたのが2015年です):

この点、好意的な報道も多いと感じますが、そもそも600兆円は名目ベースの目標であり、実質ベースの目標には何も言及されてこなかったことに注意を要するでしょう。よく知られている通り、インフレになれば名目GDPは当然膨らみます。100円で売っていたお菓子が120円や150円になったりすれば、同じ量を売っていても売上高が膨らむように、財・サービスの値段が上がるだけで名目GDPは膨らみます。

しかし、本質的に重要になるのはインフレを除いた部分、要するに実質GDPでどの程度の伸びを実現しているかという点です。「名目GDP 600兆円」だけが独り歩きしがちですが、それは必ずしも景気実感を約束するものではありません。具体的に数字で見て行きましょう。

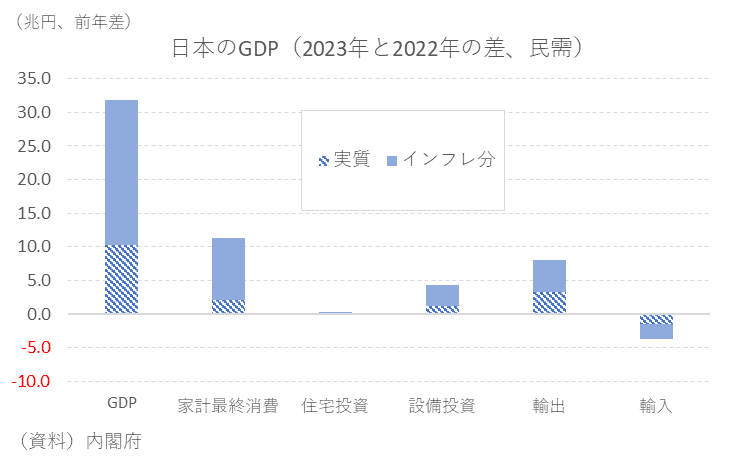

例えば2022年から2023年にかけて名目GDPは約560兆円から約591兆円へ、約+31兆円増えました。しかし、同じ期間に実質GDPは約548兆円から約559兆円へ約+11兆円しか増えていません。つまり、残る約+20兆円がインフレによる上乗せであり、この部分は日本国民にとって成長とは言えません:

このような状況もあって2023年の日本経済では名目GDP成長率+5.7%に対し、実質GDP成長率は+1.9%にとどまっています。さらに身近な例で言えば、家計最終消費は名目ベースでは約+11.4兆円伸びていますが、このうちインフレによる上乗せは約+9.4兆円で、実質ベースでは約+2兆円しか増えていません。成長率で見れば、+3.8%に対し+0.7%なので、殆どの消費行動がインフレに食われていることが分かります:

繰り返しになりますが、インフレになれば短期的には売上や利益は増えて、株価も押し上げられやすくなります。しかし、それは消費者が「無い袖を振って」消費している結果でもあり、結局は「株高にもかかわらず内需の勢いに乏しい」という日本の近況に繋がってきます。基本的に「無い袖は振れない」ので、長期的には名目GDPと実質GDPの乖離は拡がります。

輸出が健闘している背景

ちなみに最初の図を見ても分かるように、実質GDPの中でも、輸出だけは健闘しているように見えます。名目ベースで約+8.1兆円増加しているのに対し、実質ベースでは約+3.3兆円、インフレによる上乗せ分は約+4.8兆円とやはりインフレ部分が大きいものの、家計最終消費や設備投資と比較すれば相対的にましという印象を受けます。これは輸出企業が海外においてインフレ部分を価格転嫁できている証拠でもあるでしょう。

この事実は関連統計からも確認可能です。2023年7月以降、輸出物価指数は契約通貨建て(≒現地通貨建て)で見ても上昇基調に入っており、内外のインフレ圧力と整合的に価格転嫁を実現している様子が透けます:

通常、円安が輸出企業に与え る影響は「現地通貨建て価格の引き下げ→輸出数量増加」という経路が想定されます。例えば、実勢相場が「1ドル100円」の時に1ドルでボールペンを輸出していたとしましょう。ここから「1ドル120円」に円安が進めば0.83ドル(0.83×120円≒100円)で輸出しても円建て売上高を維持できます。しかし、この統計を見る限り、今の日本の輸出企業がやっていることはボールペンを1.2ドルや1.5ドルなどに引き上げる動きです。当然、円建て売上高も大きく膨らむ(例:1.2ドル×120円≒144円)。もっと言えば、この例よりも遥かに円安は進んでいるので、輸出企業の円安による業績改善幅はさらに大きいものになります。それも今の日本の株高には影響しているでしょう。やはりインフレが関係しているのだと思います。

先進国から中進国へ?

結果、輸出企業は実質ベースでの成長も相応に確保できているのだとすると、それを国内の家計部門(≒名目賃金)に還元できるかが焦点になります。結局、いつもの話に戻ってきてしまうわけです。しかし、それが十分ではないからこそ実質ベースで見た家計最終消費が殆ど伸びていないという実情があるのでしょう。日銀の言葉を借りれば、「賃金・物価の好循環(いわゆる第2の力)」が発揮されているとは残念ながら言えません。

なお、過去1年間の主要株価指数に関して世界を見渡せば、日経平均株価指数よりも高い上昇率を実現しているのはアルゼンチン、ナイジェリア、トルコ、エジプトなど高インフレの途上国が並んでいます:

※3月13日17時53分に再計算したところ微妙にズレがありましたので、こちらに差し替えさせて頂き居ました。

インフレ体質の国では自国通貨が減価しやすく、それにより自国通貨建てで見た株価指数の水準も押し上げられやすくなります。そのような症状は途上国に多く見られますが、日本のような先進国ではあまり見られるものではありません。日本がそれらの国と同じとまで言うつもりはありません(このグラフを持ち出すと直ぐにそうした極端な解釈に持ち込まれますが、そうではありません)。しかし、現状の日本株上昇が先進国や途上国といった所属する国グループについて猜疑心が向けられた結果という可能性も一考に値するとは思います。途上国から脱し、先進国に至る途上にある国を中進国と呼ぶことがありますが、その容疑がかかっているのでしょうか。株高の背景にあるものが「インフレに押し負ける実体経済情勢」であり、それが先進国から中進国へステップダウンを織り込む相場だとすれば、まだこの円安・株高には先があるようにも読めます。今のところ、その仮説を退けるだけの十分な材料を見出すのは難しいようにも感じます。