「資産所得倍増プラン」にまつわる2つの疑問~為替と金利への暗雲~

資産所得倍増プランの真意

5月5日、岸田首相は訪英に際し、ロンドンの金融街(シティ)で講演し、自身が掲げる経済政策「新しい資本主義」の具体策として、日本の個人金融資産約2000兆円に関し貯蓄から投資への動きを促す「資産所得倍増プラン」に着手する旨を表明しました:

https://www.nikkei.com/article/DGXZQOUA050O40V00C22A5000000/

首相は、日本の個人金融資産の半分以上が現預金で保有された結果、「この10年間で米国では家計金融資産が3倍、英国は2.3倍になったのに、我が国では1.4倍にしかなっていない」と述べ、この状況を指して「日本の大きなポテンシャル(潜在能力)」と表現しています。日本の抱える投資原資の大きさをアピールしているわけです。

就任早々、金融所得課税の導入を打ち上げ株式市場から強い洗礼を浴びた経緯を思い返せば意外な講演だったと言えるでしょう。それに限らず岸田政権は自社株買いの制限、四半期開示の廃止、株主還元ではなく賃上げの要請など、株式市場と対峙する姿勢を続けてきた印象が強いです。これらの方針を堅持したまま「Invest in Kishida」と主張することの真意は捉えづらいと言えます。株式市場から嫌気された従前の主張は今後修正もしくは取り下げられていくのでしょうか。少なくとも5月9日の会見で松野官房長官は金融所得課税の強化に関し「一般投資家が投資しやすい環境を損なわないよう十分に配慮して検討していく」と述べており、修正の意向はなさそうです。

「貯蓄から投資」に孕む危うさ

現状、それに付随する具体策の情報もないため「資産所得倍増プラン」の真意がどこにあるのかはよくわかりません。しかし、そもそも「運用されていない現預金」を投資原資と見なして「ポテンシャル」と表現することが今の日本にとって危うい思想であることは留意すべきだと筆者は思っています。

見るべき論点は2つあります。1つが為替(円相場)への影響、もう1つが国債(円金利)への影響です。

まず、為替、具体的には円相場への影響を政府・与党はどのように整理しているのでしょうか。円安収束に目途が立たず、そのデメリットが懸念される現状において、最大のリスクは「家計部門の円売り」が勢いづく円安が加速する展開です。そのような報道は既にあります:

https://www.nikkei.com/article/DGXZQOUB262VS0W2A420C2000000/

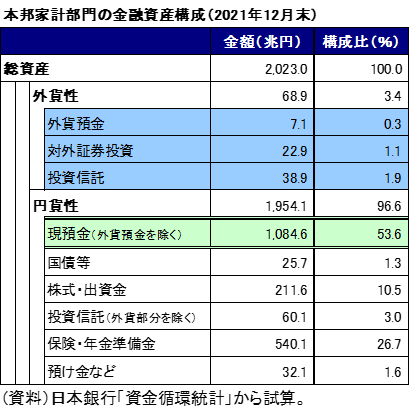

岸田首相の述べるように、個人金融資産の50%以上が円建ての現預金であり、その額は2021年12月末時点で1084.6兆円、比率にして53.6%である。一方、株式・出資金は211.6兆円で比率にして10.5%にとどまります。「現預金が半分で株式投資は10%程度」という構図は日本の家計金融資産構成の問題点として頻繁に取り上げられてきたものであり、その数字自体、一度は目にした読者も多いでしょう。この現預金に滞留する貯蓄を原資としてもっと期待収益の高い資産へ投資を振り向けたいという気持ちは分かります:

しかし、その振り向ける先が円建て資産であるという保証は全くないでしょう。コロナ対策で貫徹された「経済より命」路線や原発再稼働をタブー視する雰囲気の結果、日本はすっかり「成長を諦めた国」のポジションで定着しています。例えば、今やコロナ前のGDP水準を割っている先進国は日本くらいです。そうした日本の地力の弱さが日本株や円相場に軟調な展開を強いているという論調は今や珍しいものではなくなっています。

おりしもテスラのイーロン・マスクCEOが出生率低下を理由に日本の「消滅」を予言するというショッキングなヘッドラインが流れました:

同氏の指摘する「年長者が多いと、社会に閉塞感を生む。なぜなら彼らの大半が考え方を変えないというのが真実だからだ」という構造問題は日本の抱える闇そのものでしょう。程度の差こそあれ、日本経済に対し、同様の見方をしている向きは少なくないでしょう。岸田政権発足後、海外投資家が日本株を買わなくなっている背景にもそうした目線があるのではないでしょうか。成長を諦めた国の株など欲しいはずがないでしょう:

こうした状況で日本の家計部門が「貯蓄から投資」を実行した場合、果たして日本経済の将来に賭けて円建て資産を選ぶでしょうか。政策によって投資意欲を焚きつけるのは良いですが、そうして呼び起こされた投資の行き先が円建て資産ではなく外貨建て資産に向かうとすれば、それは円安の起爆剤として作用する話です。円安のデメリットを指摘する声が大きくなる状況下、「貯蓄から投資」を謳うことでさらに円安が進む可能性を政府・与党はリスクと考えていないのでしょうか。とりわけ昨年来、米株投資はブームとまで言われており、「投資をするなら海外」という発想が先に立ちやすくなっているようにも見えます。実際に国内で設定された投資信託の資金流出入状況を見ても明らかに「国内ではなく海外」の志向は鮮明です:

もちろん、政府・与党として一段の円安を歓迎する方針ならばそれで問題はありません。しかし、政府として少しでも円安を懸念する気持ちがあるならば、貯蓄から投資を煽る危険性も精査して欲しいと思います。

現預金を「眠っている」と表現する危うさ

「資産所得倍増プラン」にまつわるもう1つの不安点は国債(円金利)への影響である。具体的には「貯蓄から投資」が進むことで現在の国債の安定消化構造が崩れる可能性をどう評価すべきかという話だ。歴史上繰り返されてきた「貯蓄から投資」のスローガンの裏には「貯蓄過剰で投資が行われない現状が日本経済の長期低迷の原因」という思惑が見え隠れする。これは現預金を「死に金」と呼んだり、その保有形態を指して「眠っている」と表現したりする風潮によく表れる。

だが、このような考え方は因果を取り違えている。「日本経済が低迷」しているからこそ家計(や企業)は自国通貨建ての現預金という最もリスク量が小さい運用形態を選んできたというのが実情だろう。有望な投資機会があれば政府に指示されなくても貯蓄ではなく投資を選ぶ。現在の日本経済で「貯蓄から投資」を進めることの危うさを理解するためには日本経済の貯蓄・投資(IS)バランスの構造を理解することが必要である

順を追って解説しましょう。まず、日本経済の期待成長率低迷を受けて、家計(や企業)は現預金という運用形態で資産防衛を図ってきました。その現預金は銀行部門に貯蓄されるわけです。そのまま銀行部門に滞留して誰も使わなければ文字通り「死に金」ですが、そうした民間部門(家計や企業)の貯蓄は政府部門が借りて消費・投資に充てられてきた経緯があります。そうすることによって日本経済の資金循環はバランスしてきました。厳密にはそれでも国内全体で貯蓄過剰になるので、その分、海外部門を貯蓄不足(≒経常黒字)にさせることで経済全体の貯蓄・投資が均衡してきました。こうして長年見られてきた「民間部門(家計と企業)の貯蓄過剰」は日本経済低迷の象徴と言っても差し支えないでしょう:

日本人が貯蓄しないなら誰が国債を買うのか?

しばしば目にする「銀行の役割は貸出なのに国債運用ばかりしている」という批判はこうした資金循環統計を正しく読めないことに起因しています。銀行の本質的な役割は貸出ではなく、「経済の資金過不足を均すこと」です。噛み砕いて言えば「『資金を持て余している主体』から『資金を必要としている主体』へ融通すること」と言っても良いでしょう。バブル崩壊後の日本の銀行部門において貸出が盛り上がらず国債投資が増えたのは「資金を持て余している主体」である家計や企業から「資金を必要としている主体」である政府へ、銀行を介して、資金が融通されていたというだけの話です。景気低迷に合わせ銀行の役割である「資金過不足の調整」が機能したのです。

結局、これまでの日本で「貯蓄から投資」が進まなかったのは「そうせざるを得ない経済状況があったから」という事実が出発点になっていると言えます。資金循環構造は銀行部門を要とする一国経済の地力を反映した資金動向の結果であって、その結果を力づくで変えようとしているのが「資産所得倍増プラン」という位置づけになります。

それでも「資産所得倍増プラン」を推し進め、それが奏功して「貯蓄から投資」が盛り上がった場合、政府は大きな問題に直面します。それは国債をどうやって消化するつもりかという問題です。「眠っている」と表現される現預金は銀行部門経由で民間銀行もしくは日本銀行の国債購入に充てられています。それが眠りから目覚めた場合、代わりに国債を買う経済主体を見つけてくる必要があるわけです。海外部門に購入して貰うのでしょうか。国内の銀行部門や日本銀行は低利でも国債を購入しますが、海外の投資家はそうはいかないでしょう。当然、これまでよりも高い金利を要求されるはずです。

良いか悪いかは別にして「民間銀行-政府部門-日本銀行」が三位一体となっている日本国債の消化構造は鉄壁です。これを「資産所得倍増プラン」によって政策的に揺さぶった場合、それにより訪れる国債価格の下落(円金利の上昇)をどのように受け止めるつもりなのでしょうか。前向きな話に聞こえる「資産所得倍増プラン」ですが、今の日本が直面している為替や債券の現状を踏まえると、日本経済にとって望ましくない急変動をもたらす可能性を秘めているように思えてきます。プラン実行前のリスクマネジメントを慎重に行うことを推奨したいところです。