「弱い円」への諦観は日本人を動かすのか?

「家計の円売り」の胎動

ドル/円相場は年初来高値圏での取引が続いています。この原因をどこに求めるかは識者により見方が異なるものの、過去のnoteでも再三議論させて頂いている通り、筆者は円相場を取り巻く基礎的需給環境の変化から目を逸らすべきではないという立場を昨年来続けております。直近では対外資産負債残高統計を用いて構造変化を議論させて頂きました:

https://comemo.nikkei.com/n/n86236a4f1434

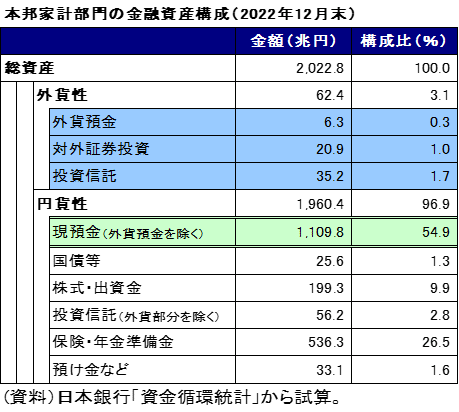

需給環境と言った場合、象徴的には国際収支統計を軸に議論を展開するのが基本ですが、家計の金融資産構成の動きに着目する価値も大きいと考えます。周知の通り、日本の家計金融資産は2000兆円にも及ぶため、多少の構成変化でも大きなインパクトになり得るでしょう。周知の通り、日本の家計金融資産は現状、97%が円建て、しかも55%が現預金という保守的な構成にある。リスクテイクに動く余地という意味では相当に大きい状況にあり、それが外貨だった場合の為替への影響は気がかりである:

この点、気になる報道も断続的に見られている。例えば、ちょうど1か月前の日本経済新聞(2023年5月1日)は『外貨資産「増やした」4割 若手投資家、日本より米国株』と題し、若年層ほど外貨建て資産の比率を増やしてることを報じました:

かねて筆者はこうした「家計の円売り」こそ円相場ひいては日本経済が抱える最大のリスクではないかと考えてきました。上記の日経記事の中で紹介されていたアンケート結果に目をやると「外国企業の方が日本企業よりも期待リターンが高いから」、「右肩上がりの成長が不可能となり、日本株を長期で保有するにはリスクがある」など、内外の成長格差への意識が透けます。これから投資をする個人にとって国内よりも海外という志向は概ね共通する志向でしょう。

こうした「国内から海外へ」という資産運用の動きは今に始まったものではなく過去数年の潮流です。例えば投資信託経由の株式売買動向に目をやると2015年以降、じわじわと買いが積み上がる外国株式に対して国内株式の取得意欲は非常に弱く、2019年以降は国内から海外への代替が進んでいるかのような構図にも見えます:

同統計からでは為替ヘッジの有無までは判別できないものの、こうした外国株式(恐らく多くは米国株式)への投資を通じた円売りも今次円安局面に寄与しているのではないかと推測されます。

「弱い円」への諦観は日本人を動かすか?

もっとも、上述した通り、家計金融資産の半分以上はまだ円建ての現預金に集中しています。よって、外国株式への投資などが過去に比べて盛り上がっているのは事実としても、そうした「日本人の円売り」が資金循環構造を根本的に変容させるような状況にはまだありません。

しかし、任意となっても大多数が続けているマスク着用のように、日本人は合理性よりも「皆がやっているからやる」という空気で意思決定を下しやすい傾向にあります。上の日経報道で指摘されたように、外貨建て資産を増やす層がこのまま増えていけば、どこかでそれが多数派として空気を形成することになります。もはや窓口で高い手数料を払って外貨を購入する必要はなく、スマートフォン操作で簡単に外貨建て資産を購入できてしまうわけですから、「動く時は一気に動く」という恐れは常にあります。

実際、「半世紀ぶりの安値」が続く実質実効為替相場(REER)が象徴するように、日本が海外に対して持つ購買力はこの上なく弱まっています:

よって外貨運用を増やすこと自体に相応の合理性もあると言えるでしょう。円の購買力が弱いからこそ海外から輸入される財の値段が押し上げられ、毎日のように値上げが報じられる状況に直結します。

片や、海外から日本へやってくる訪日外国人観光客(インバウンド)は「弱い円」の裏返しである「強い外貨」を背景として旺盛な消費・投資意欲を発揮し続けています。日本人の多くは「こんな高いホテル誰が泊まるのか」、「こんな高い鮨、誰が食べるのか」、「どうせインバウンド向けでしょう」という会話をしたことがないでしょうか。これは「弱い円」と「強い外貨」に対する諦観に基づいた会話であり、「もう円で買えるものは少なくなっている」という日本人の胸中が透けます。こうした状況に対し名目賃金が上昇してくれば良いが、大きな望みは持てない。6月6日に発表された4月実質賃金は前年比▲3.0%と13か月連続でマイナスでした。日本人の懐事情は確実に貧しくなっています。

このような状況が極まっていった場合、合理的な経済人ならば、資産を「弱い円」ではなく「強い外貨」で持つという意欲は強まるのが普通ではないでしょうか。毎日のように「円は安い(≒外貨は高い)」という情報に晒されれば、自国通貨の脆弱性に愛想を尽かす向きは増えて当然です。事実、円の対ドル相場は2019年12月から足許までの間に▲30%弱も下落しています(※110円から140円への変化と仮定)。これまで一番安全だと考えられていた「自国通貨建ての現預金」に置くだけでこれほど目減りしてしまった以上、何らかの形で対策を打とうと考えるのは普通です。

円安が2022年の一過性の動きで終わればそのような心配もなかったかもしれません。しかし、2023年に入ってからもしっかり持続している。必然的に「円から外貨へ」という投資意欲を持つ層は増えてくるでしょう。

資産運用というより資産防衛

こうした動きは広義には「貯蓄から投資へ」という意味合いを孕みますが、筆者は若干異なるように思っています。「貯蓄から投資へ」のスローガンが企図するのは資産運用を通じて保有資産を増やしていこうという「攻め」の姿勢転換でしょう。しかし、上述のような諦観に起因する「弱い円」から「強い外貨」へという動きは資産運用というより資産防衛であり、保有資産を減らないようにしようという「守り」の姿勢転換と言えます。高度経済成長以降、日本人は円高に悩んだことはあっても円安に悩んだことはありませんでした。だからこそ、今後起きることも未知の展開になる可能性があると筆者は危惧しています。

2022年12月末時点で日本の家計が保有する円の現預金は約1110兆円でした。この10%が「強い外貨」に移ろうとするだけでも110兆円規模の円売りが起きるわけです。5%なら55兆円です。2022年の経常黒字が約+11兆円なので、日本の年間経常黒字の5~10年分が家計の外貨シフトで相殺されるイメージになります。ちなみに、その経常黒字自体も第一次所得収支黒字を主軸としているため実需としての円買いは乏しいという実情もあります(※この点は上で紹介した対外純資産絡みのnoteで議論しておりますのでご関心のある方はそちらをお読みください)

このような需給環境の下で「日本人の円売り」が焚きつけられた場合、円相場は相当にまとまった幅で下落する懸念があるのではないでしょうか。裏を返せば、昨年直面した113円付近から152円付近までの円急落は「日本人の円売り」を抜きにして起きた現象であり、その意味で限定的な円安相場だったという見方もできます。本当の円安リスクはまだ健在化していないという目線を持った上で分析を続けて参りたいと思います。