義務化が迫るサステナビリティ情報開示:SSBJ基準で変わる企業経営

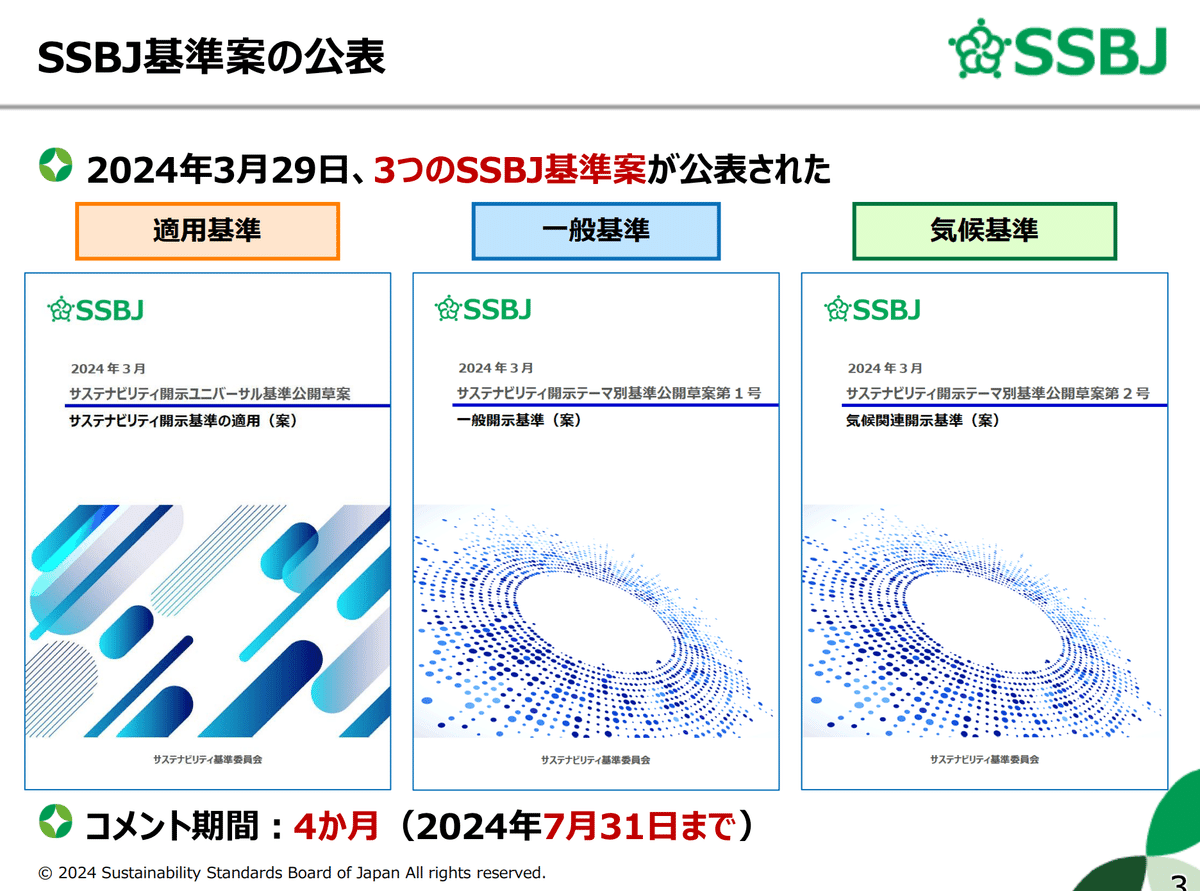

サステナビリティ基準委員会(SSBJ)は2024年3月29日、日本企業が将来的に開示を義務付けられるサステナビリティ情報開示について、公開草案を発表しました。このSSBJは、国際的なサステナビリティ開示基準を開発するIFRS財団、国際サステナビリティ基準審議会(ISSB)の基準に対応し、日本版のサステナビリティ基準を開発することを目的としています(ISSBは2023年6月にIFRS S1「全般要求事項」とS2「気候関連開示」という基準を発表しています)。

本記事では、このSSBJの基準がなぜ注目されているのか、日本企業に求められる変革とは何かを中心に解説します。

なぜSSBJ基準が今、重要なのか

今回発表された公開草案は、まだ完全ではなく、一連のサステナビリティ情報開示基準における第一弾という位置付けです。上記のIFRS S1に対応したサステナビリティの開示に関する一般的なルールや、S2に対応した気候関連の開示ルールが提案されています。

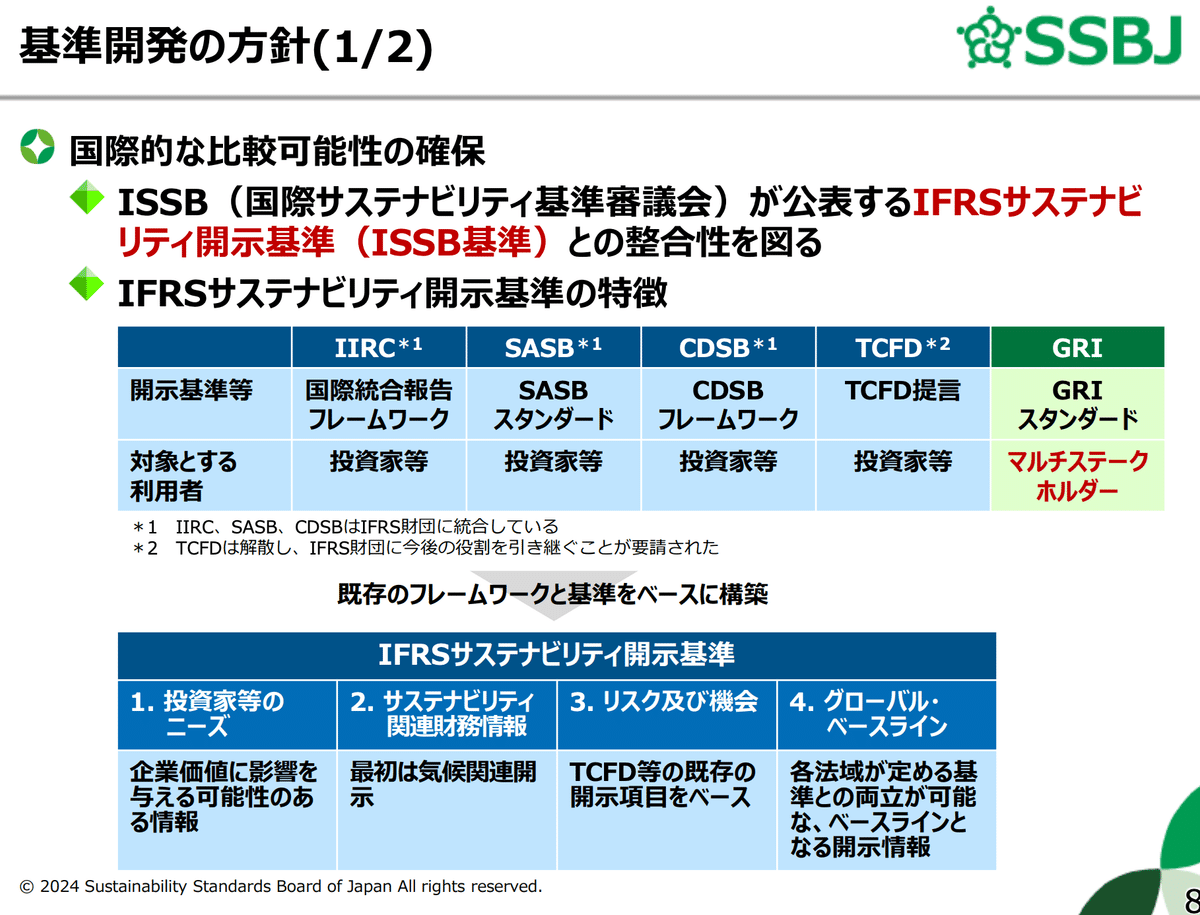

サステナビリティの開示基準と言えば、Global Reporting Initiative (GRI) や欧州の基準など他にも多く存在しますが、このSSBJ基準がなぜ注目されているのでしょうか。

SSBJ基準の内容が有価証券報告書上の開示義務となる

SSBJ基準が特に注目を集めている理由は、将来的に日本の有価証券報告書における開示義務化につながるとされているからです。強制適用時期の定めは現時点ではありませんが、早ければ2027年3月期の開示から適用が開始される可能性があります(任意適用は2025年3月期開示から可能とされています)。

金融証券取引法におけるサステナビリティ開示基準の設定主体については、金融審議会のディスクロージャーワーキンググループ報告において「SSBJが開発する開示基準について個別の告示指定により我が国のサステナビリティ開示基準として設定する」とされています。したがって、SSBJが設定する基準が有価証券報告書上の開示義務となる方向性で議論が進められているのです。

現在サステナビリティ情報開示はすでに一定範囲において義務化されています。2023年1月31日付で施行された「企業内容等の開示に関する内閣府令」等の改正により、2023年3月期から人的資本に関する情報の開示が義務化されました。また、2021年6月に改訂された「コーポレートガバナンス・コード」では、プライム上場企業に対して気候関連財務情報開示タスクフォース(TCFD)又はそれと同等のフレームワークに基づく開示の充実が求められています。

しかし、これらは部分的な義務開示に留まっています。今後は、今回発表された公開草案を皮切りに、サステナビリティの様々なトピックについて、より広範な範囲での国際的な開示内容をISSBが議論し、SSBJがそれを取り入れていくという流れが予想されます。

国際的な比較可能性がある

SSBJ基準は、国際的なサステナビリティ開示基準を開発するISSBに対応して設立された経緯から、国際的な比較可能性を重視しています。ISSBの基準をベースにしつつ、一部で日本の状況に合わせた追加的な開示要求等を定めています。これにより、日本企業のサステナビリティ情報を、グローバルな投資家をはじめとしたステークホルダーが、各国企業と同じ物差しで評価することが可能になります(SSBJとISSBが異なる箇所については、SSBJ事務局より、ISSB基準との差異等の一覧及び項番対照表が公表されています)。

投資家をはじめとするステークホルダーの意思決定に影響する

SSBJ基準の主な目的は、投資家などの情報利用者が企業に資源を提供するかどうかの意思決定を行う際に有用な、企業のサステナビリティ関連のリスクと機会に関する情報の開示を定めることにあります。投資家は、国際的に比較可能な枠組みで情報を入手・比較し、日本企業のリスクと機会を評価することができるようになるのです。

また、SSBJ基準に基づく開示は、投資家だけでなく、様々なステークホルダーにとっても有益です。有価証券報告書において国際的に一定統一された枠組みで情報を取得することができることは、各種学術研究にも役立てられることでしょう。

企業価値の向上につなげることができる

SSBJ基準に基づく開示は、上記の通り国際的な比較が可能であるため、海外の投資家を含む多様なステークホルダーとの対話を促進します。企業はこの対話を通して、サステナビリティ取り組みによって生み出された価値をステークホルダーに伝えつつ、フィードバックを受けることができます。これにより、日本企業のESG取り組みをグローバルな投資家に正しく理解してもらい、企業のグローバルな競争力を高めることが可能となるでしょう。

加えて、SSBJ基準への対応は、企業のサステナビリティ経営の高度化を促進する効果も期待できます。開示のために必要な情報を収集・分析する過程で、自社のサステナビリティ課題や改善点を明らかにするだけでなく、国内外の企業をベンチマークとして情報を比較することも容易になるからです。これは、企業が自社のサステナビリティ戦略を再考し、より効果的な取り組みを推進するきっかけになるでしょう。

SSBJ基準公開草案の概要

それでは、この度発表された3種類のSSBJ公開草案の内容は、どのようなものなのでしょうか。簡単に概要を記載します。

①適用基準:サステナビリティ開示ユニバーサル基準公開草案「サステナビリティ開示基準の適用(案)」

こちらの基準は下記の②一般開示基準や③気候関連開示基準、その他今後定められるテーマ基準について、全体に適用されるユニバーサルな基準です。下記②と併せて、IFRS S1に対応しています。具体的には、SSBJ基準に基づいて報告が求められる企業のバウンダリー、期間、タイミングなど、開示をするにあたっての基本的な共通事項が定められています。したがって、開示する内容そのものではありません。

しかし多くの重要な点が定められており、中でも適用事項の50項に「企業の見通しに影響を与えると合理的に見込み得るサステナビリテ ィ関連のリスク及び機会に関して、重要性がある情報を開示しなければならない」という定めがあります。

これはつまり、下記②や③、さらには今後発表されるテーマ基準においても上記観点から「重要性」がないと判断する情報は開示しなくて良いことを意味します(重要性の判断方法については「サステナビリティ開示基準の適用(案)」BC88.以降に詳しい説明があります)。

②一般基準:サステナビリティ開示テーマ別基準公開草案第1号「一般開示基準(案)」

サステナビリティ関連のリスク及び機会に関する情報の開示について定められています。具体的には、TCFDと同様に「ガバナンス」、「戦略」、「リスク管理」、並びに「指標及び目標」に関する開示について定めており、IFRS S1に対応しています。

下記③の気候関連基準案においても、同じく上記4つの軸において開示することが求められていますので、なぜこの「一般基準」が必要なのかと思われる方も少なくないかもしれません。この点につき、SSBJは「気候基準」を適用すれば「一般基準」は確認する必要がないように記述している、と説明しています(「気候関連開示基準(案)」B10.)。

つまり、気候関連開示基準など、具体的なテーマ基準で定められている事項についてはそのテーマ基準に従うことで良いが、具体的なテーマ基準が存在しない、あるいはカバーされていないトピックについて「一般開示基準」を適用するということになります。

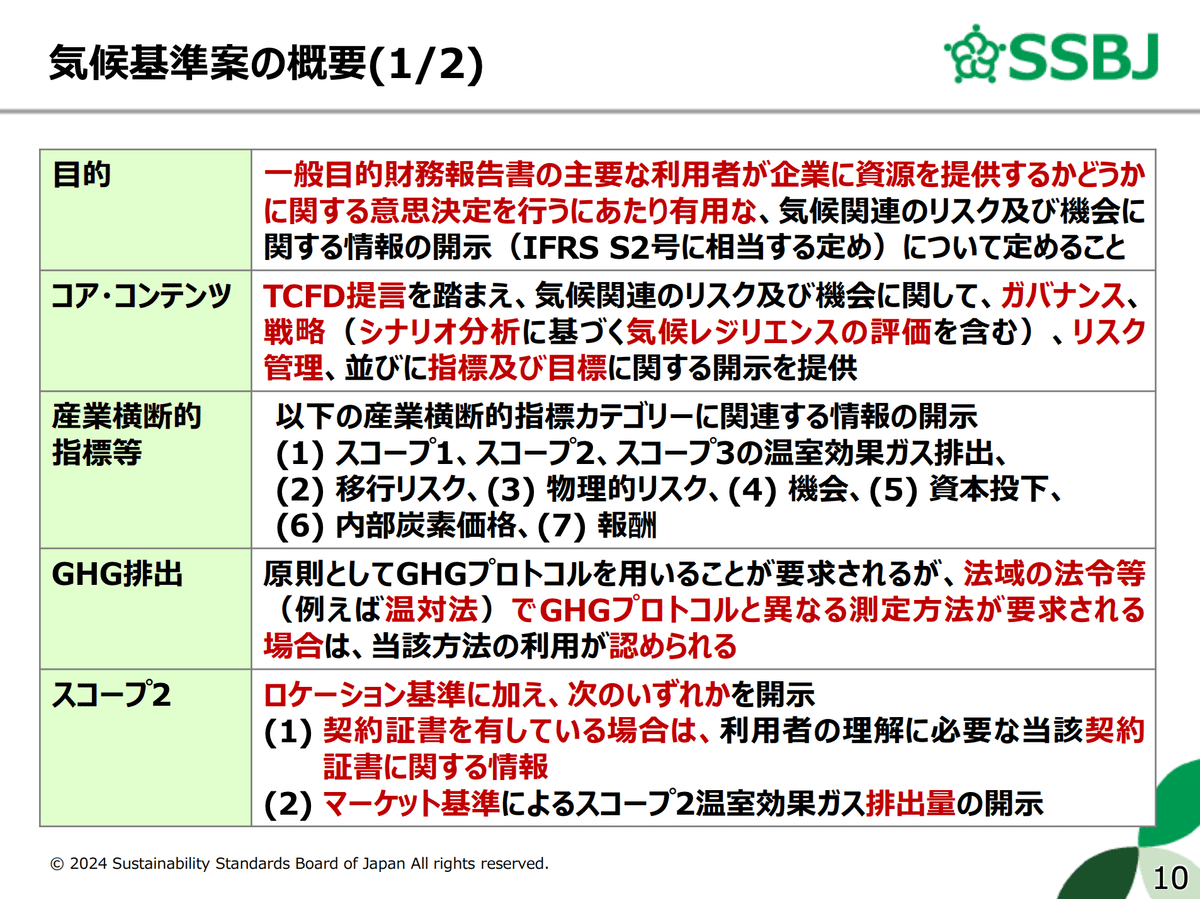

③気候基準:サステナビリティ開示テーマ別基準公開草案第2号「気候関連開示基準(案)」

以上をまとめると、現時点で具体的な開示要求事項を定めているという観点において、最も重要な基準はこの③「気候関連開示基準(案)」です。IFRS S2に対応しています。時間がない方は、まずこちらを確認しましょう。

概要を確認したい方向けに、SSBJの研究員小西様による解説動画が分かりやすいです(3月29日付 SSBJ公開草案発表ページの1番下にあります)。以下は動画解説資料による気候基準案の概要です。

大きな開示の枠組みはTCFD、IFRS S2と変わらないので、サステナビリティ担当者にとっては馴染みやすくなっています。その他個人的には以下をおさえておくことが重要かと思っています。

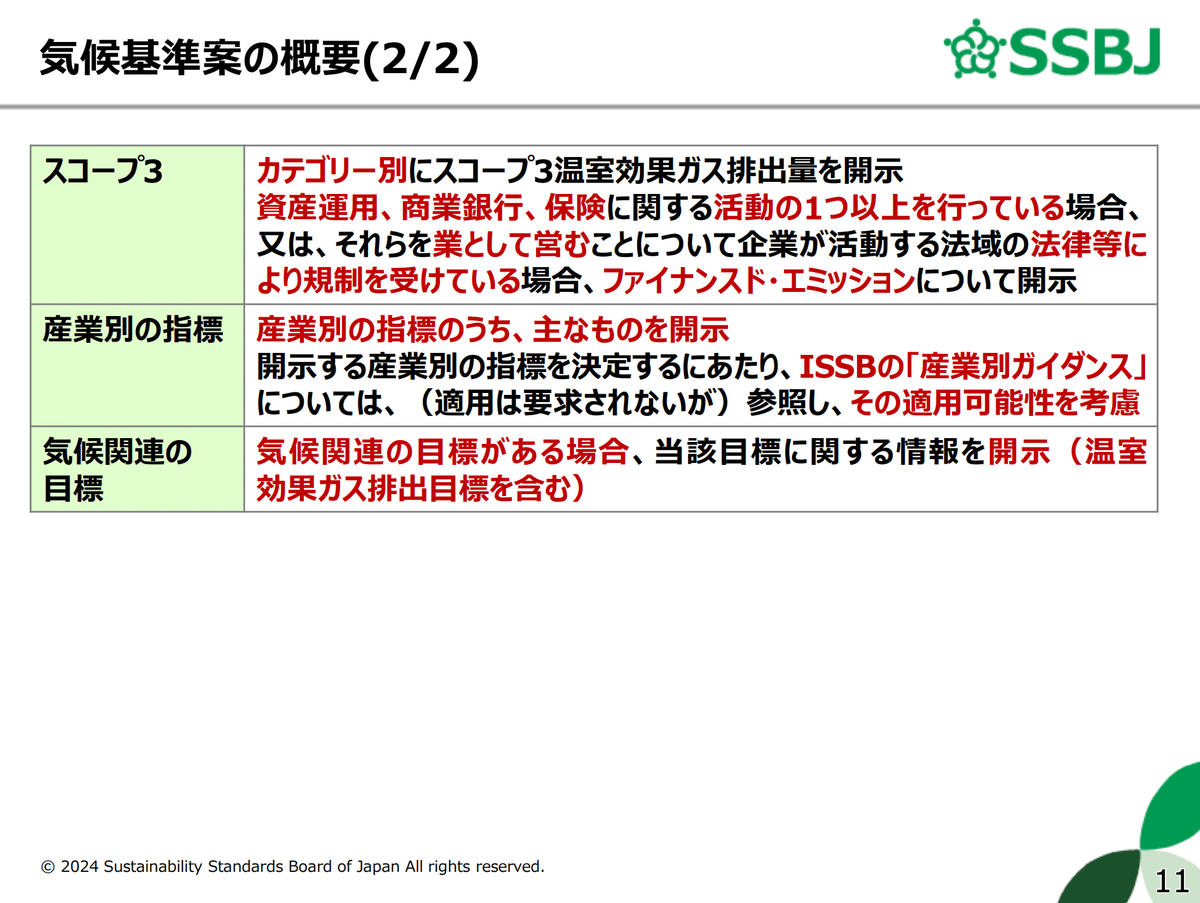

スコープ1、スコープ2及びスコープ3の温室効果ガス排出の絶対総量の合 計値の開示が求められる(IFRS S2では求められていない)→排出の多いスコープがどれかを把握するニーズがあるため、追加されたようです

スコープ3温室効果ガス排出のカテゴリー別の内訳が求められる(IFRS S2では、どのカテゴリーをスコープ3測定値に含めたのかを開示することを求めているのみ)→開示情報利用者にとって、「定性的に重要性がある情報である」ため、具体的な内訳が追加されたようです

気候関連の移行リスク、気候関連の物理的リスク及び気候関連の機会に 関連して、資産又は事業活動の数値及びパーセンテージに代えて、資産又 は事業活動の規模に関する情報を開示することができる(IFRSでは数値やパーセンテージなどの具体的な開示が求められている)→「企業が表現しようとするものをより忠実に表現できる方法を認める」ため追加されたようです

日本企業に求められる変革とは

企業経営そのものに対する考え方の転換

SSBJの基準が将来的に開示義務化されることは、日本の企業開示に大きな変革を迫るものです。単に開示項目が増えるだけでなく、企業経営そのものに対する考え方の転換が求められていると言えます。

これまで、日本企業の多くは、サステナビリティを義務として捉え、受動的に対応してきた傾向があります。しかし、SSBJの基準は、サステナビリティ情報を財務情報と同等に重要なものとして位置づけようとしています。これは、サステナビリティリスクと機会に対処するための戦略が、長期的に財務実績に影響を与えることを前提にしています。

サステナビリティ経営の推進

日本企業は、この考え方を経営の中核に据え、サステナビリティ経営を推進していく必要があります。それは、グローバルな投資家の期待に応えるためだけではなく、持続可能な社会の実現に貢献し、自社の企業価値を高めていくためにも不可欠なのです。

具体的には、個別のサステナビリティ施策だけでなく、経営戦略とサステナビリティの統合、取締役会によるサステナビリティ監督の強化、サステナビリティ情報の収集・開示プロセスの整備など、企業経営の様々な側面で変革が求められます。

SSBJの基準は、日本企業に対し、サステナビリティ経営の高度化を促すものです。企業経営者は、この機会を前向きに捉え、自社の変革を加速していくことが求められます。それは、日本の資本市場の信頼を高め、日本経済のサステナブルな発展にもつながると考えています。