対外純債務国は市場と喧嘩してはならない

警告に耳を貸さないトラス政権

金融市場の関心はもっぱら英国に移った感があります。トラス新政権の「拡張財政+金融引き締め」というポリシーミックスは英国に限らず、同じくエネルギー高に苦しむ大陸欧州諸国、そして家計支援を盛り込んだインフレ抑制法案などを志向する米国においても程度の差こそあれ、採用されるものではあります:

具体的には金融引き締め(利上げ)で内需にブレーキをかけた上で、通貨高も促すことでインフレ圧力の減退を狙う一方、内需の大崩れを防ぐために拡張財政でアクセルを踏むという構図です。実体経済に大きな段差を生じさせないためにも、こうしたブレーキとアクセルを交互に踏むような経済政策運営は相応に理解できるものです:

問題はアクセルの程度です。トラス新政権は公約で掲げられていた減税幅である300億ポンドでも懸念があったところ、これを上回る450億ポンドという案を出してきました。この点に関し、金融市場はスピード違反(アクセル踏み過ぎ)を察知したというのが現状と見受けられます。このままの状況が放置されれば、英国は減税で内需を支えようにも、そのプラス効果が金利急騰とポンド安(経由のインフレ悪化)のマイナス効果でかき消されてしまう公算が大きいでしょう。9月27日、IMFは英国政府に対し減税案の見直しを求める声明を発表し、格付け会社も格下げを匂わせ始めていますが、拡張財政案の裏付けとなる財源に当てがない以上、こうした警告は妥当と言わざるを得ないでしょう:

金融市場の動きもこれに沿っています。しかし、今のところトラス政権が根本的な方針転換に動く気配はありません。高所得者向け減税策については撤回したものの、以下の記事のコメント欄で伊藤さんがおっしゃっているように「大規模減税案総額450億ポンドのうち、高額所得者への税率の引き下げは20億ポンドほどに過ぎない」わけですから全体の絵図が変わったとは言えないでしょう。

https://www.nikkei.com/article/DGXZQOGR037TG0T01C22A0000000/

孤高の戦いが続くBOE

今のところ、英国の政策当局として事態収拾に動いているのはイングランド銀行(BOE)のみであり、9月28日には①市場の安定に必要なだけ英国債を購入すること、②10月上旬に予定していた保有国債売却(いわゆるQT)開始を10月31日に延期することを決定しました:

声明文では市場変動について「英国の金融システムにとって重大なリスク(a material risk)になる」可能性を指摘し、現状の金利上昇が「正当化できないほどの金融引き締めと実体経済への与信削減(an unwarranted tightening of financing conditions and a reduction of the flow of credit to the real economy)になる」ことに警戒が示されています。

具体的には、9月28日から10月14日までの期間を念頭に、長期国債を1日50億ポンド(総額650億ポンド)購入することが決定されました。しかし、「市場沈静化に必要なだけ行う」とある以上、発表されている金額の限りとは限らないでしょう。本稿執筆時点ではそのような展開は避けられていますが、トラス政権の基本姿勢が変わらない限り、予断は許しません。

声明文によれば、市場が落ち着きを取り戻した段階で国債保有は解消される見込みですが、事の発端が「拡張財政+金融引き締め」というポリシーミックス、とりわけ無理筋な減税計画にあるとすれば、ここに切り込まない限り、BOEの孤高の戦いは続かざるを得ないように思えます。便宜上、10月14日までと期限を区切っているのは量的緩和(QE)再開という思惑を払しょくするためでしょうが、行われていることはQEであり、それが期限通りは終わるかは政府(トラス政権)次第です。政府の尻拭いとはいえ、「利上げをしながらQEを続ける」という自己矛盾を抱えているのは確かであり、この構図が持続すること自体が英国債を含めたポンド建て資産離れを助長しかねないという懸念はあります。

冷静に考えると・・・

こうしたBOEの措置が発表されたことで英国債市場は安定を取り戻しています。しかし、冷静に考えれば、「政府の無計画な国債増発に伴うインフレ懸念の高まり」に対して「中央銀行の国債購入」が割り当てられる現状は典型的な財政ファイナンスの構図であり、インフレ期待や市中金利の暴騰を招いても不思議ではありません。今回そうなっていないのは、トラス政権の経済政策発表によって一時的なショックが生じ、国債の需給環境が歪んだだけという実情が指摘されます。具体的には年金基金などがマージンコールに対応するために英国債を手放す動きが自己実現的に拡大し需給が大崩れしていたところ、BOEの緊急買い入れで修復されたという解説が一般的です:

債券価格が一定の幅を超えて下落した際、保有可能額が強制的に縮小を強いられるリスク管理手法(VaR)を採用していた場合、そうした売りが売りを呼ぶ展開は起こり得ます。仮に野放図な財政出動に伴う制御不能なインフレが本気で懸念されていたら、BOEの買い入れ発表は火に油を注ぐはずですから「需給要因であり、インフレ懸念は本質的な問題ではない」という理解は首肯できます。

しかし、このような理解が正しいとしても問題の火種は残るでしょう。繰り返しになりますが、ショックの引き金が「拡張財政+金融引き締め」というポリシーミックスの程度問題にある以上、トラス政権が大型減税計画の撤回などに踏み込んで市場の期待修正を図らない限り、同様のパニックは否めません。象徴的には「法人税増税の撤回」を撤回する必要に迫られる可能性は否めず、その上で渦中の人となっているクワーテング財務相の引責辞任ということも市場期待を意識した対応としては考えられます。

市場に逆らえない世界第2位の対外純債務国

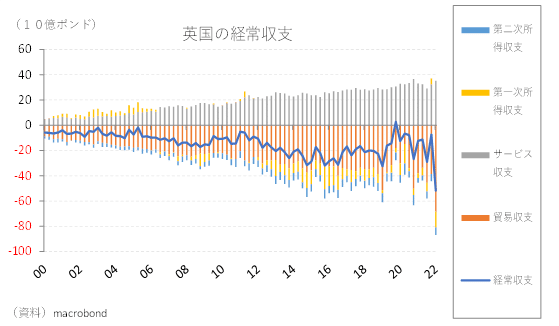

ポンド建て資産への影響を議論するにあたって、英国の対外経済部門の現状を改めて整理しておきたいところです。英国は世界第2位の対外純債務国であり、対外経済部門は構造的な脆弱性を抱えています。また、過去20年余年を振り返れば、経常収支はもとより第一次所得収支も赤字であるため、国際収支発展段階説で言うところの「未成熟な債務国」に位置します:

米国も「債権取り崩し国」として似たような立場にはあるものの、常に自国通貨で取引可能な基軸通貨国と比較しても詮無きことです。しかし、英国も「未成熟な債務国」でありながら長年にわたって経済・金融情勢の安定を享受してきましt。これはシティやカナリーワーフといった金融街が国際金融センターとして資本流入を引きつけていたという事実に尽きます。つまり、金融市場への信頼を前提として資本流入が確保されていたという話です。

しかし、周知の通り、トラス政権の経済政策は市場から信認を失い、しかもその状態を修正する素振りもありません。通常、一国が激しい通貨安に直面した場合、当該国の外貨獲得能力を見る意味で経常収支状況を評価するのが定石です。この点、英国の経常収支は赤字ですが、長らくサービス収支黒字が赤字幅を圧縮することに寄与していることが分かります:

サービス収支黒字は金融サービスの賜物であり、上述したような国際金融センターとしての存在感の裏返しです。しかし、ブレグジットを経てその地位に揺らぎが生じる中、近年では顕著な伸びは見られません。ここから資源高に伴う貿易赤字が拡大していけば、経常赤字の水準自体だけが切り上がり、ポンド相場は売り優勢となります。それが今起きていることでしょう。

こうした状況に対し、BOEは今後も利上げで応戦を続けそうです。

しかし、残念ながら、歴史を振り返れば、政府債務の持続可能性をテーマにした通貨売りが中銀の利上げだけで収束する可能性は非常に低いものです。利上げという金利ルートに加え、自国通貨買い為替介入や資本規制といった需給ルートに直接アプローチする手段まで強いられるのが普通でしょう。あれほど混乱したロシアルーブル相場が安定したのは資本規制の上、自国企業保有の外貨を強制的に吐き出させたり、資源取引の決済通貨としてロシアルーブルの使用を義務付けたりして、直接的に需給の修復を図ったからです。

この点、英国の外貨準備は今年8月末時点で1080億ドル(IMF公表値)と、日本の10分の1程度しかありません。仮に通貨防衛戦に入った場合、1週間も経たずに使い果たしてしまうでしょう(※1080億ドルは144円換算で15.6兆円程度ですが、9月22日の日本の介入額2.8兆円を基準にした場合、5~6回といったイメージです)。トラス政権としては為替介入が必要になるような展開を避けるべく、政策運営に勤しむ必要があります。

いずれにせよ、基軸通貨を持たない巨大な対外純債務国が金融市場の思惑と対峙し続けても良い結果は生みません。ポリシーミックスの組み合わせを修正することまでは必要ないと思いますが、拡張財政の度合いについては「市場との対話」を踏まえ、ある程度の譲歩は必要になるでしょう。対外純債務国が金融市場と対峙して安定を得ることは非常に困難です。