円安抑止の処方箋その③~NISA国内投資枠の設置~

NISA国内投資枠という円安抑止策

今回も過去2回に引き続いて円安抑止の処方箋シリーズをやらせて頂きます。前回までに対内直接投資、レパトリ減税と提示させて頂きました。レパトリ減税に関しては、関連報道も増えてきた印象があります:

しかし、まだ世論が盛り上がっていない政策として筆者が注目する論点はあります。それはNISA国内投資枠の設置という考え方です。既に始まっている現行制度での購入部分にメスを入れるのは難しいとしても、新規流入資金を国内へ誘導する努力は一考に値するように感じます。

周知の通り、年初来の円安相場には新NISAに伴う海外株式の購入、いわゆる「家計の円売り」が寄与している側面も大きいと言われています。これも関連報道は絶えません:

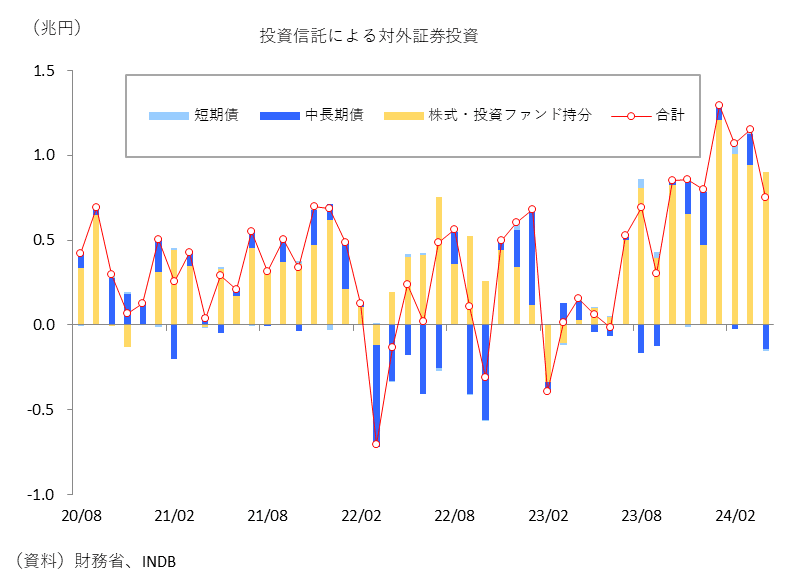

財務省「対外及び対内証券売買契約等の状況(指定報告機関ベース)」に基づけば、投資信託経由の対外証券投資は今年1~4月期だけで約4.3兆円に達しており、これは過去10年平均とほぼ匹敵する規模です:

それが主因かどうかはさておき、円安地合いに寄与しているのはほぼ間違いないでしょう。2022年9月に発刊した拙著「『強い円』はどこへ行ったのか」では「家計の円売り」が過度な円安を促す展開を常々危惧してきた経緯があります。残念ながらそのシナリオは半ば実現しつつあるように感じます。このペースで投資信託経由の対外証券投資の買い越しが続いた場合、年間で優に10兆円を超える円売りが家計部門から出ることになります。

これは近年の日本の経常収支黒字の約半分であり、筆者試算のキャシュフロー(CF)ベース経常収支と比較すれば、ほぼそれを食ってしまうイメージになります。2022年や2023年の円安相場はともかく、2024年に入ってからの円安相場と「家計の円売り」の間には相応に関係があると考えるのが普通でしょう:

海外投資と国内投資は代替的

では、現行の「つみたて投資枠」と「成長投資枠」に加えて、「国内投資枠」も設けるとした場合、どのような効果が期待されるのでしょうか。

この記事が気に入ったらサポートをしてみませんか?