日本は「仮面の黒字国」~「素顔」を知る努力~

統計上は経常黒字大国

2月8日、財務省が発表した2023年の国際収支統計は日本経済の現状や展望を議論する上で極めて有用な情報を与えてくれるものでした。過去1年ほど筆者のnoteでは国際収支関連の話題を中心に色々な議論を展開して参りましたから、この統計をもって一旦、総決算的な文章を書いてみたいと思います。

長文となりますが、「国際収支と為替需給」というテーマに関し、筆者の抱く問題意識を知って頂きたいゆえ、備忘録も兼ねて投稿させて頂きます:

これまでのnoteをお読み頂いている方であれば「しつこい」と思われるかもしれませが、2022年3月以降、日本が直面している執拗な円安局面を考察するにあたって、国際収支の考察は必須であると筆者は考える立場です。

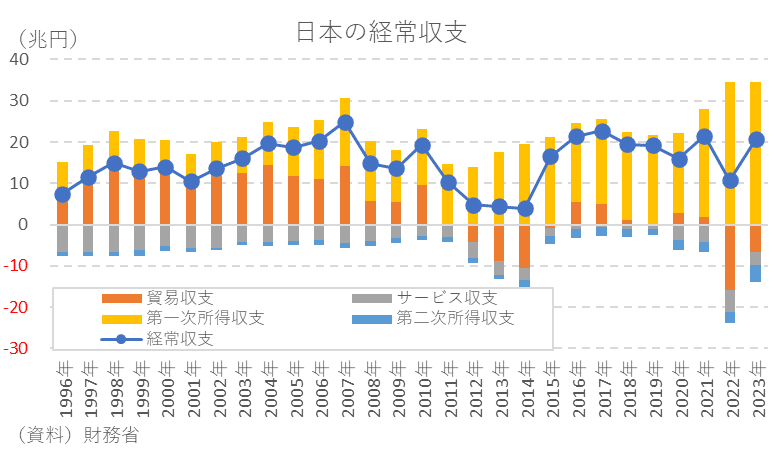

まず、ヘッドラインとなる経常収支は+20兆6295億円と2年ぶりに+20兆円台に復帰しました。黒字額としては前年比+9兆9151億円の増加であり、その増加幅の殆どは貿易収支赤字が半減以下(同▲9兆1146億円)に改善したことで説明できます:

さらに言えば、貿易収支赤字の減少は言うまでもなく資源高の一服で輸入が大幅減少(同▲7兆6092億円)したことで説明可能です。貿易収支以外では、サービス収支赤字が大きく減少(同▲2兆3262億円)したことも経常収支黒字の押し上げに寄与しています。これは旅行収支黒字が+3兆4037億円と2019年に記録した過去最高の黒字(+2兆7023億円)を大幅に更新したことの結果です。2022年は+6242億円だったので、サービス収支赤字の改善は基本的に旅行収支黒字の増加で説明できるでしょう。旅行収支に関し、ここまでの段差が生じているのは一昨年(2022年)の途中(5類変更が行われた5月)まで入国における水際対策が残っていたためです。今後は+3兆円台の旅行収支黒字が前提になるはずです。このように2023年の経常収支黒字改善は基本的に貿易サービス収支赤字が大きく減少したことの結果です:

以上のような情報が一般的な報道に即した整理になります。しかし、近年、日本の外貨需給動向をウォッチする上では①経常収支をキャッシュフロー(CF)で分析する視点、および、②サービス収支の存在感、特にデジタル関連収支の台頭を深掘りする視点が重要になっていあす。

まず①を踏まえた上で、②を議論したいと思います。

CFベースでは2年連続赤字

まず、為替市場を分析する上ではこうした「統計上の黒字」に拘らず、「実務上のCF」を見る努力が必要になります。昨年来、この点を様々なメディアを通じて発信させて頂いておりますが、既に政府・官僚・企業、多方面から照会や講演依頼を頂戴しており、強い関心を感じます。恐らく、実感と合致すると考える向きが多いのではないかと察します。

結論から言えば、筆者が試算するCFベースの経常収支で見ると、2023年は大幅黒字どころか、約▲1.8兆円と2年連続で赤字を記録しています:

もちろん、2022 年のCFベース経常収支は約▲10兆円であったので、円の需給環境が改善しているのは間違いないでしょう。しかし、ヘッドラインを賑わす「統計上の黒字」が増加していることを手放しで評価し、過去(特に2022年)の悲観論を腐すような論調は明らかに本質が見えていないと言わざるを得ません。事実として2022年も2023年も円安が進んだことを虚心坦懐に受け止め、筆者は「統計上の黒字」ではなく「CFベースの赤字」を重視したい立場です。それは昨年来、繰り返し繰り返し述べてきた論点です。

具体的に言えば、2023年の第一次所得収支黒字は+34兆5573億円と過去最大の黒字を更新していますが、CFベースで経常収支を検討する上では受取における証券投資収益における債券利子や配当金、そして直接投資収益における再投資収益は円買い(以下円転と呼ぶ)が発生しない取引として控除しなければなりません。厳密に言えば、債券利子や配当金でも円転が発生する取引はあるでしょうが、基本的に海外有価証券から発生するそうしたフローは複利効果を企図して外貨のまま再投資される方が圧倒的に多いはずです。再投資収益に至っては「外貨のまま現地に残る」が定義になっていますので、これは確実に円転が見込めないでしょう。

こうした視点に立つと2023年のCFベース第一次所得収支黒字は約+12兆円と3分の1強のイメージに縮小します。もちろん、所詮は筆者の試算ですから幅を持った解釈が求められるものの、+35兆円近くの第一次所得収支黒字がそのまま円買い需要として為替市場に現れているということはあり得ないことは強調しても良いと思っています。

2つの過去最大:旅行 vs. デジタル

また、近年、日本の経常収支を議論する上ではCFベースを重視した上述のような議論に加え、サービス取引の国際化を考慮し、その中身を仔細に分析すべきと述べてきました。この点も過去のnoteでは執拗に取り扱ってきたテーマでした。筆者は昨年来、これを「新時代の赤字」と呼んでいます:

冒頭述べた通り、旅行収支黒字が過去最大を更新したことが、もっぱらメディアの関心事になりやすいとは思います。しかし、これはサービス収支を構成する3項目(旅行・輸送・その他サービス)の一部に着目した議論でしかありません。旅行収支はもちろん重要ですが、その一方で、その他サービス収支の赤字も▲5兆9556億円と過去最大を更新しています。これは前掲図の通りです。旅行収支黒字とその他サービス収支赤字の2項目で過去最大が併存しているのが現在のサービス収支であり、筆者はこれを「肉体労働 vs. 頭脳労働」だと表現してきました。

旅行収支黒字を支えるのは労働集約的な観光産業であるのに対し、その他サービス収支赤字はデジタルサービスを主体とする資本集約的なIT産業です。日本は前者で外貨を稼ぎ、後者に外貨を払う構図に陥っています。

これはサービス収支をモノ・ヒト・デジタル・カネ・その他の5分類で整理すれば、より可視化されます:

2023年のサービス収支赤字(▲3兆2026億円)のうち、旅行収支を反映するヒト関連収支が+3兆3501億円であるのに対し、デジタル関連収支は▲5兆5360億円です。サービス収支はこの2項目のバランスで決まります。ちなみに遡及可能な2014年において、ヒト関連収支は▲8166億円、デジタル関連収支は▲2兆1483億円の赤字でした。前者が大幅黒字に転じたことは確かに前向きな話である一方、後者の赤字が2.5倍以上に膨らんでいます。

2019年時点では「旅行収支主導で日本のサービス収支も黒字化が視野に入る」という議論もありましたが、もはやそれは不可能に近いでしょう。

今後を展望すれば、圧倒的に肉体労働が不利です。というのも、既に日本では生産年齢人口と就業者人口が接近しつつあります。内閣府推計などに従えば、今後10年程度で人手不足はさらに極まっていく未来は見えています。業種別に議論すれば旅行収支の基盤となる宿泊・飲食サービス業が史上最悪の人手不足に直面しており、物価や為替が安いという理由でインバウンド需要が一方的に膨らんでも、これを捌くだけのインバウンド供給はもはや天井が近いと言えます。これはどうしようもな事実です。2023年に+3.5兆円まで到達した旅行収支黒字の伸び代はまだあるのかもしれませんが、「限界は近い」という認識は持っておくべきです。

片や、デジタル関連収支は基本的に供給側の言い値で単価が吊り上げられる世界であり、赤字拡大は今後も十分想定されます。極端な話、GAFAMのサービスがない日常生活を想像できるでしょうか。現実的ではないでしょう。値上げを切り出されても拒否できない以上、日本がデジタル関連収支に支払う外貨は今後も膨らむ公算が大きく、これに伴ってサービス収支赤字は拡大基調が続く可能性は高いと言わざるを得ません。

だとすれば、肉体労働と頭脳労働の帳尻は何かで合わせなければならなくなる。その調整弁が円安ではないのかというのが筆者の抱く懸念です。

以上の様な国際収支に対する懸念(CFベース経常収支やデジタル赤字問題など)は過去1年以上にわたって、noteを通じて追求してきたつもりです。その甲斐もあってか、最近は日経新聞を始め大手メディアでもようやく取り上げて貰えるようになってきました。沢山の取材もいただきました。深謝しております:

https://www.nikkei.com/article/DGXZQOUA078IP0X00C24A2000000/

国際収支発展段階説の新しい読み方

国際収支の発展段階説に照らせば、2011~12年頃を境として日本は財の貿易で外貨を稼ぐのではなく、過去の投資の成果として外貨を得るという典型的な「成熟した債権国」に移行しています。2022年9月に上梓した拙著『「強い円」はどこへ行ったのか』(2022年9月、日経BP社)ではこの立場を疑うべきだという主張を展開させて頂きましたが、その思いは今も不変です:

こうした筆者の主張に対し「国際収支にまつわる過度な悲観論は誤りだった。成熟した債権国の立ち位置は変わっていない」という主張も未だに見かけます。多様な意見は健全な議論に必要ですが、ではなぜ円安が進んでいるのでしょうか。「統計上の黒字」に拘泥して本質が見えていないのではないでしょうか。

上述の議論を踏まえ、1950年代に提唱された国際収支発展段階説を現在に持ち込むにあたって、少なくとも2つの注意点が指摘できると思います。

1つは経済収支黒字の主柱を成す第一次所得収支黒字の7割弱が自国通貨に回帰してこないという状況が想定されていないこと。

もう1つはサービス取引の国際化(とりわけデジタルサービス取引)が隆盛を極め、その供給側(≒米国)の価格支配力が極度に強まるという状態も想定されていないこと、です。

「統計上の黒字」を見て安堵感を持つのは自由ですが、現に経常収支黒字を抱えながら円安に直面しているわけですから、その理由も真摯に考える必要があります。CFベース経常収支は筆者なりの回答です。

デジタル農奴は「成熟した債権国」なのか?

また、サービス取引に関して言えば、企業部門でも家計部門でも米巨大IT企業の提供するプラットフォームサービスに定額課金している状態が日常生活にビルトインされてしまっています。しかも、上述した通り、彼らの値上げに抗する力は殆どありません。この意味で、もはや海外(≒米国)から輸入するデジタルサービスは原油や天然ガスと同種の品目と見なした方が良いと思います。

こうした米国に対する日本の立ち位置を指して「デジタル小作人」や「デジタル農奴」といった言葉で主従関係が皮肉る現状は、悲しいことではありますが、残念ながら実態を上手く表現しているなと感じざるを得ません:

小作人はどこまで行っても地主を上回ることができないため、国際化するサービス取引において根本的に日本の地位を変革するような変化が必要と考えられれますが、少なくとも現在から将来にわたってデジタルサービスの利用が減るという展開はあり得ないでしょう。結果、貿易サービス収支におけるサービス収支の比重は今後高まることが予想されます。

もちろん、GAFAMのようなプラットフォーマーのサービスから離脱し、あらゆるデジタルサービスが国内で内製化される状況に至れば話は別です。この点、2023年11月には自治体がもつ個人情報などを管理する政府クラウドを巡り、デジタル庁が新しい提供事業者として、さくらインターネットを選定するという決定が大きく報じられました:

これまで外資系企業(グーグル、アマゾン、オラクル、マイクロソフト)に占有されていた政府クラウドの事業者に日本企業が選定される初の事例として大々的に報じられました。こうした動きが民間部門でも拡がっていくのであればデジタル関連収支の赤字も縮小へ向かう希望が抱けます。もっとも、そうなる可能性が高いとは思えず、今はそのようなGAFAMに支払う外貨を少しでも減らす努力を少しずつ積み上げていく姿勢を固めることでしょう。

以上を総合すると、第一次所得収支黒字からの円転需要が細り、デジタル関連収支赤字を中心にサービス収支赤字が拡大する状況は今後も続きそうです。必然的に貿易サービス収支の改善も進まないことになる。

こうした状況下、CFベース経常収支というレンズを通してみた日本の実情(より正確に言えば円の需給環境)は「成熟した債権国」というよりも「債権取り崩し国」の方が近いのではないでしょうか。統計上の符号だけ見ていたのでは割り切れない現実がそこにはあるのではないでしょうか。端的に言って、デジタル小作人とかデジタル農奴とか呼ばれる国が「成熟した債権国」なのかと言われると疑義はないでしょうか。

日本は「仮面の黒字国」ないし「仮面の債権国」

また、長年、円の安全性を担保してきた「世界最大の対外純資産国」というステータスも、その解釈には注意を要します。対外純資産は経常収支黒字の累積なので当然、経常収支同様、その性質は過去から変化しています。端的に言えば、現状、日本の対外純資産残高の半分はもはや直接投資で構成されています。これは2011年頃から日本企業が行ってきた旺盛な海外企業買収などの結果です。買収した会社を簡単に売却することは無いわけですから、この部分は「売られたまま戻らぬ円」と考えるのが無難です。

ちなみに2000年代初頭であれば、日本の抱える対外純資産残高の殆どが海外有価証券であったため流動性も高く、還流が期待できました。それが「リスクオフの円買い」や「安全資産の円買い」と呼ばれていたのは周知の通りです。しかし、今はそうではないでしょう。

具体的な数字を見ると、2022年末時点で世界最大を誇る日本の対外純資産(418兆6285億円)の半分以上(54.6%)が直接投資であり、統計開始以来の最高を更新し続けています。片や、歴史的に最大の構成項目であった証券投資は年々存在感が小さくなっており、2022年末時点では17.5%と1999年以来、23年ぶりの低水準を記録しています。

結果、直接投資と証券投資の比率は37.1%ポイントと経験の無い水準まで乖離しています。「世界最大の対外純資産国」の地位を維持したまま、「売られたまま戻らぬ円」の割合は明らかに高まっています。保有している外貨建て資産の多くが戻ってこない(戻す当てのない)資産ならば、対外純資産国としての表情はあくまで仮面に過ぎず、素顔としては外貨流出を憂いている債務国に近い印象も抱かれます:

なお、2024年初頭に発生した能登半島地震を受け、「短期的には円高になる」という見立ても報じられました。しかし、結局そうなりませんでした:

もはや円は危機時に急騰するという特異性が失せ「普通の通貨」になっているのだと思います。筆者は上記報道直後、「「円は危機に対して普通の反応をする通貨になったという見方が今後なされる」と述べさせて頂きました:

「仮面」の下の「素顔」を知る努力

その理由こそ、上述してきたような経常収支や対外純資産の構造変化だと筆者は考えています。サービス取引の国際化、とりわけデジタルサービスの隆盛を踏まえれば、ますます日本から外貨が流出しやすい状況が続くという懸念は持ちたいところです。

もちろん、真に制御不能な円安相場に直面し、国を挙げて通貨を防衛する段階に入れば、外貨建て資産を国内へ強制シフトするような力業も検討されるかもしれません。例えば、穏当な手段としては2022年の円安時に期待する声も上がった企業部門へのレパトリ減税などは好例です。しかし、民間部門の資産保有形態にまで干渉して為替需給の改善を図ろうとする行為は少なくともG7の一角としては御法度に近いもので、現時点で想定すべきシナリオとは言えないでしょう。

「仮面の黒字国」ないし「仮面の債権国」として経験する円安にどこまで政治・経済・社会が耐えられるのか。日々発表される「統計上の黒字」に糊塗されている「仮面」の下の「素顔」に迫れるように、しっかりとした分析を引き続き提供してまいりたいと思います。