「普通の通貨」になった日本円

「普通の通貨」になった日本円

能登半島地震発生から10日目となる1月11日時点、ドル/円相場は年末の141円割れから145円付近へ、約+3.5%上昇しています:

これまでの円は地震が起きても、津波が来ても、原子力発電所が事故を起こしても、またミサイルが近海に撃ち込まれても「リスクオフの円買い」、「安全資産としての円買い」が発生してきました。背景は色々あるでしょう。筆者のnoteをずっと読んで頂いている方は繰り返しになって申し訳ありませんが、やはり需給構造の変化はどう考えても関係があると思います。「今後の円安は構造的要因を疑った方が良い」という趣旨でコラムを最初に書かせて頂いたのが21年2月、今の円安局面が始まる1か月前でした:

これに対しては構造的円安を懸念するのは尚早、煽っているなど、ご批判も相応に頂いた記憶があります。しかし、今や、(現時点でその主張が正しかったと証明されたわけではないものの)「円安は構造的」という論陣はかなり味方が増えたようにも感じます。昨年来、noteを含め、方々で情報発信させて頂いている国際収支を中心とした分析も、政官財を問わず、色々な方々からレクチャーをお願いされるようになりました。

そして、今回、震災後の円相場の動きを見て、改めて、「円は変わってしまったんだな」との思いを確認しました。

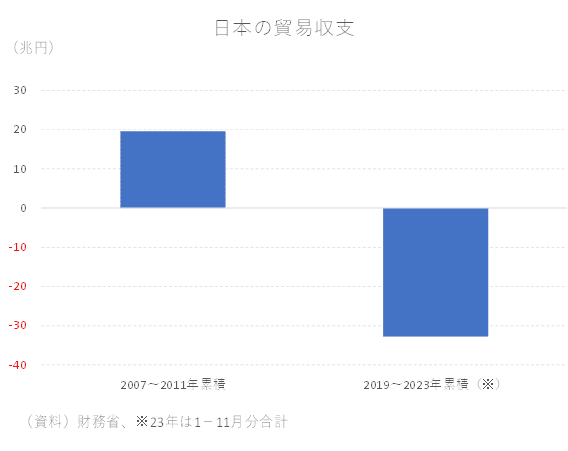

議論すべき論点は沢山ありますが、象徴的には貿易赤字が定着したことの影響はやはり大きいものだと思われます。日本は過去10年余りで貿易赤字国としての地位が定着しました。為替予約に伴うリーズ・ラグズがあることを踏まえ、貿易収支を2007~2011年までの5年累積、2019~2023年までの5年累積(正確には12月分未発表のため4年11か月分累積)で比較すると、前者が約+20兆円であるのに対し、後者は約▲33兆円です。これはもう別の通貨でしょう:

地震発生直後となる1月1日のブルームバーグでは『短期的に円高に振れる可能性』と題した報道が見られました:

未だ、「危ないことがあれば円高」という思いを持つ市場参加者が相応に残っている状況を知るという意味で非常に興味深いものがありました。2011年3月11日の東日本大震災直後は「日本の損害保険会社が支払いに備えて外貨資産を崩す」という思惑が働き、実際に円相場は急伸しました。とはいえ、2011年3月の対外証券投資を投資家部門別に確認すれば、同時期に損害保険会社が外貨建て資産を処分していた(統計上は対外証券投資を売り越ししていた)という事実はありません。それでも円高になったのは当時の日本がまだ辛うじて貿易黒字国として余韻が残っており、東京外国為替市場において輸出企業のオーダーが(実需の円買い)があったからではないかと筆者は整理しますが、もはやそうしたフローは現在、見る影もありません。拠って立つフローが無いわけですから「震災で円高」にはなりません。

需給環境という点に照らせば、2011年と2024年の円は「別の通貨」であり、「震災で円高」は歴史的事実として一旦忘れた方が良いでしょう。

経常収支、黒字は増えたがCFは乏しい

貿易収支だけではなく、経常収支も見ておきましょう。実は2011年当時より現在の方が黒字額は大きくなっています。これは円転需要が3分の1程度しか見込めない第一次所得収支黒字の拡大が寄与した結果です。具体的に数字を見ましょう。経常黒字に関し、2007~11年累積では約+83兆円であったのに対し、2019~23年累積(正確には11~12月分未発表のため4年10か月分累積)では約+85兆円でした。しかし、第一次所得収支黒字の円転割合を調整した筆者試算のキャッシュフロー(CF)ベース経常収支で比較すると、2007~11年累積では約+26兆円であったのに対し、2019~23年累積(正確には11~12月分未発表のため4年10か月分累積)では約▲3兆円でした:

貿易収支で見ても、CFベース経常収支で見ても、2011年3月の経験を根拠に「短期的には円高になる」という見解の無謀さがよく分かるのではないでしょうか。なお、CFベース経常収支に関する詳しい説明については、以下のnoteをご参照頂ければと思います:

効力を失う「世界最大の対外純資産国」の印籠

次に対外純資産の観点から言えることを紹介したいと思います。歴史的に円が安全資産と呼ばれてきた最大の理由の1つが「日本は世界最大の対外純資産国だから」というものでした。

「世界最大の対外純資産国」ということは、言い換えれば「世界で最も外貨建て資産を持っている国」なので、いざとなれば自国通貨を防衛する余力が潤沢にあるということになります。なので、円は安全、という理屈です。こうした考え方自体は筋が通っており、間違いとは言えません。しかし、もはや状況は変わっています。結論から言えば、対外純資産残高の数字だけ膨らんでも、その中身を見る限り、円を防衛する力は弱まっていると考えた方が良い、というのがかねて筆者が述べていることです。

危機時に円買いを促してきた「世界最大の対外純資産国」という印籠はもう昔ほどの効力を持っていません。以下でその理由を明示します。

まず、財務省『本邦対外資産負債残高の状況』によれば、2022年末時点で日本の企業や政府、個人が海外に持つ資産から負債を引いた対外純資産残高は418兆6285億円であり、統計上は32年連続、「世界最大の対外純資産国」のステータスを維持しています。

問題は対外純資産残高という全体の数字よりもその中身です。今や世界最大を誇る日本の対外純資産の半分以上(54.6%)が直接投資であり、統計開始以来の最高を更新し続けています:

片や、歴史的に最大の構成項目であった証券投資は年々存在感が小さくなっており、2022年末時点では17.5%と1999年以来、23年ぶりの低水準でした。結果、直接投資と証券投資の比率は37.1%ポイントと経験の無い水準まで乖離しています。これは為替相場を語る上で非常に重要な事実です。

対外証券投資であればリスクオフムードの高まりに応じてレパトリ(本国回帰)が期待されるものの、対外直接投資はそうはいかないからです。投資家が危機を感じて海外有価証券を売る(外貨売り・円買いする)ことはあっても、事業法人が買収した海外企業を売るには相応の議論と時間を要するでしょ。そもそも買収した海外企業を売る、という経営判断に至ることもないかもしれません。

要するに、日本の対外純資産が世界最大であることは32年間不変ですが、その中で「売られたまま戻ってこない円」の割合は確実に上昇しているという事実があるように思えます。それが「安全資産としての円買い」や「リスクオフの円買い」がなくなってしまったことの理由と筆者は考えます。

これらはもちろん仮説ですが、日々、様々な事業法人の方々とお話をさせて頂く経験に照らすと、この仮説はかなり真実に近いように感じています。例えば海外出張などで事業法人の方々のお話をお伺いしても、海外現地法人で稼いだ利益を外貨のまま現地に再投資するという動きは主流になっている印象があります(こうした再投資比率の上昇は国際収支統計からも計算可能です)。日本に戻すよりも海外において期待収益の高そうな機会を検討するというのが支配的な行動になっている状況が透けます。

かかる状況下、「対外純資産は順当に増えていても、戻ってくる円の割合は低下しつつある」というのが日本の直面している実情であり、それが「リスクオフの円買い」がかつての迫力を失っている理由と考えます。

「普通の通貨」になった円

こうして円は危機時に急騰するという特異性が失せ、「普通の通貨」になっているのが現状なのではないかと思います。

今回の地震前からその前兆は断続的にありました。例えば2022年2月のロシア・ウクライナ戦争勃発時は円高になっていません。むしろ資源価格上昇が貿易赤字をもたらすとの懸念や世界的にインフレ圧力が強まる中、「日銀だけ低金利で取り残される」との思惑が強まり、大きな円安が進みました。そこから始まった円安局面が今に至るまで続いています。2020年に入ってパンデミックが始まった時も、2023年にイスラエルとガザが無力衝突した時も、断続的に北朝鮮が飛翔体を打ち込んできた時も、円高にはなっていません。

もっと言えば、過去10年、円はこれといった円高局面を経験していません。過去の本コラムへの寄稿で何度か論じているように、それは日本の貿易黒字が消滅した時期(2011~12年)とほぼ符合しています。1973年の変動相場制移行後、半世紀にわたる貿易黒字の歴史があるため市場参加者の認識が急に変わるのは難しいでしょうが、パンデミック、戦争、震災といった様々な天変地異を経験する中でも結局、円高が起きなかったのが過去4年間です。

今後、円が「普通の通貨」になったという認識は徐々に、しかし確実に市場参加者に浸透し、「リスクオフの円買い」という相場現象については「そんなこともあったね」という1つの昔話になっていくのではないでしょうか。国難を通貨安リスクと捉えるのは普通の所作ですが、これまでの日本では殆ど見られてこなかった光景でもあります。

もっとも、2024年はまだ始まったばかりです。FRBやECBからの情報発信もまだ何も経験していません。為替市場において能登半島地震がいつまでも主たる材料であり続ける可能性は決して高くないでしょう。実際にFRBが利下げに向けた情報発信を強めてくれば、ドル/円相場は一旦下値を模索する時間帯を経験すると思います。