結局、デジタル赤字はどれくらいなのか?

サービス収支、新しい組替え

筆者は、サービス収支、とりわけその他サービス収支を中心に拡大している赤字を「新時代の赤字」と呼び、執拗な円安の遠因となっている可能性を議論してきました。過去のnoteでも以下のような議論をしています:

10月10日に財務省から公表された本邦8月国際収支統計を見ても、その他サービス収支赤字は8月に▲5229億円、1~8月合計では▲4兆6710億円と前年同期(▲3兆5670億円)から1兆円以上膨らんでいました。片や、インバウンド需要増大と共に注目される旅行収支は+2582億円と8月としては過去最大の黒字を記録し、1~8月合計では+2兆3656億円と前年同期(+1742億円)の13倍以上の黒字を記録しています。旅行収支黒字の増大によって、サービス収支全体としては赤字が抑制された格好になっているものの、その他サービス収支赤字の拡大傾向はやはり気になるところではあります:

https://www.nikkei.com/article/DGXZQOUA101MC0Q3A011C2000000/

今後、日本の国際収支を分析する上でこれまでのような貿易収支、第一次所得収支の動向に限らず、サービス収支の動向も詳細に追うことが、円相場を構造的に考察する際の要諦だと筆者は考えております。

この点、23年8月10日公表の日銀レビュー『国際収支統計からみたサービス取引のグローバル化』では、サービス収支を主題に近年の構造変化を議論しており、非常に興味深い切り口を示しています。サービス収支にかかる取引はアウトライトの為替取引を伴うものが多いと推測され、ここで議論される論点から、筆者は「構造変化ゆえの円安長期化」の可能性を感じています。

上記noteでも論じたように近年拡大するその他サービス収支赤字の拡大についてはデジタル・コンサルティング・研究開発の3つのキーワードでイメージを掴むことができます。しかし、日銀レビューではより精緻な分類でサービス収支全体の変化を捉えており、近年の構造変化をはっきり浮き彫りにしています。とても面白い試みだと思いました。具体的に日銀レビューではサービス収支を以下の5つの類型に分類した上で、組み替えています:

① モノの移動や生産活動に関係するもの(モノ関連収支)

② ヒトの移動や現地での消費活動に関係するもの(ヒト関連収支)

③ デジタルに関係するもの(デジタル関連収支)

④ 金融や保険に関係するもの(カネ関連収支)、

⑤ 上記以外(その他)

例えばサービス収支で話題になりやすいインバウンド関連の受払(要するに旅行収支)は②に、米巨大IT企業のプラットフォームサービスやインターネット広告取引などへの受払は③に計上されます。なお、近年日本で業容を拡大し、売上を上げている外資系コンサルティング会社への支払も統計上、③に計上されます(「専門・経営コンサルティングサービス」はインターネット広告やコンサルティング関連の受払を計上するため)。

なお、④は保険・年金サービスと金融サービスの合計ですが、この赤字も近年拡大傾向にあります。「その他サービス収支」として達観すると埋もれてしまいますが、カネ関連として切り出すと保険・年金サービスも「新時代の赤字」の一端をなしていることが分かります。これは別の機会に論じます。

結局、デジタル赤字はどれくらいなのか?

なお、「新時代の赤字」について議論を重ねる過程で「実際のところ、デジタル関連の赤字に限定した場合、どれくらいのボリュームなのか」という照会を頂戴したことがあります。そこで上記の日銀分類に倣ってサービス収支の組替えを行い、足許(2023年8月)までの変化が分かるように筆者が試算したものが下図です:

2022年に▲5兆4202億円と2002年以来、約20年ぶりの高水準に達したサービス収支赤字のうち、▲4兆7814億円がデジタル関連収支の赤字でした。日銀分類に従うと「殆どがデジタル関連」と言って差し支えないでしょう。もっとも、統計上の限界もあって、上述したような、近年増勢傾向にありそうな外資系コンサルティング会社への支払や国際的なスポーツ大会へのスポンサー料の支払などもデジタル関連収支に混入するため、「殆どがデジタル関連」と断言して良いかは議論の余地も残ります。ただ、仮にそうであったとしても大きな違和感がないのも事実でしょう、

ちなみにデジタル関連収支の赤字は遡及可能な2014年において▲2兆1483億円であったので、8年間で倍以上に膨らんだことになります。同じ期間に旅行収支を主軸とするヒト関連収支が▲8166億円から+7696億円へ黒字転化し、恐らく今後は+2兆円を超える黒字で安定しそうなことを差し引いても、デジタル関連収支の赤字を半分相殺するのが関の山というイメージにとどまります。足許の確認をかねて今年1~8月合計で見た場合、サービス収支赤字は▲2兆7198億円に達していますが、このうち▲3兆7984億円がデジタル関連であり、インバウンド需要の急回復を主軸としてヒト関連で稼いだ+2兆3329億円の黒字が全て掻き消されてしまっている構図が良く分かります。

その上で海外への再保険料支払などを中心として赤字を拡げるカネ関連収支が常時▲1兆円を超える赤字を記録しているため、インバウンド需要を背景にヒト関連収支で黒字を積み上げても相応の赤字が残る構造になっています。

デジタル関連赤字、やはり多い米国向け

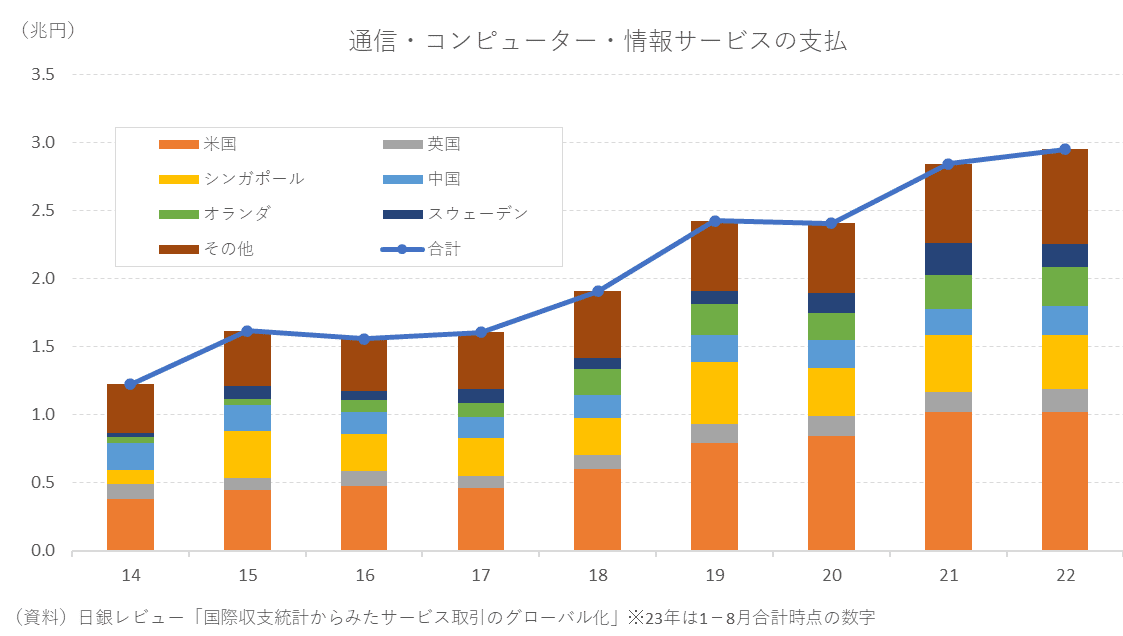

また、参考までに、デジタル関連収支の支払先について、完全ではないがイメージを掴むこともできるので紹介しておきます:

ここでは米巨大IT企業のプラットフォームサービスへの支払などが含まれる通信・コンピューター・情報サービスに限定して、国・地域別に支払を確認することになります。これを見ると、2022年の約3兆円のうち米国向けが約1兆円と3分の1を占め、これにシンガポール(約4000億円)、オランダ(約2900億円)、中国(約2000億円)と続いています。想像通り、米国向けへの支払が頭抜けており2017年の約4600億円と比較すれば5年間で2倍以上に膨らんでいます。GAFAMの存在感を思えば、この増勢傾向に今後、大きな変化があるとは考えにくいでしょう。ちなみに、カネ関連サービス赤字の拡大は別途、機会を設けて論じたいと思いますが、ここでも支払先は米国が筆頭で国や税制上メリットが見込める中南米が続いています。ドル/円相場が堅調に推移する背景として米国へのサービス支払が増えていることの影響は徐々に注目度を増していく論点ではないかと考えます。