「投機の円買い」vs.「実需の円売り」

「投機の円買い」vs.「実需の円売り」

為替市場でしばしば投機筋の動向として注目されるIMM通貨先物取引における円ポジションに目をやると、2023年1月17日時点で▲22.4億ドルと2021年3月9日週に売り越し(以下ネットショート、▲45.1億ドル)に転じて以降では最小の売り越し額を記録しています。プラザ合意以降で「史上最大の円安」となるドル/円相場の急騰が始まったのが2022年3月で同月の平均が▲77.2億ドルのネットショートでした。ネットショートの金額だけで言えば、2022年3月対比で足許は3分の1程度に縮小していることになります。それだけ投機筋の円売り意欲が後退しているとも表現できるかもしれません。

しかし、そこまで円売り意欲が弱くなってもドル/円相場は依然125~130円で推移しています。昨年の今頃は110円強だったことを思えば、「投機筋の円売り意欲が後退したにもかかわらず、ドル/円相場はまだ20円以上円安・ドル高に振れたまま」とも言えます。結局、投機の円売り意欲が弱まったところで、実需である貿易収支が圧倒的に円売り超過である以上、ドル/円相場が下落するにも「岩盤」はあるのではないでしょうか:

IMM通貨先物取引に現れるような足の速いポジションはFRBの金融政策動向を筆頭にやはり金利情勢に大きく左右されそうであり、それ自体も極めて重要な話ではあります。しかし、だからと言って貿易赤字の影響を無きものとするわけにもいかないでしょう。現状では「投機の円買い」と「実需の円売り」が綱引きをしているような状況ではないでしょうか。

「実需の円売り」は相応に残るのではないか

しかし、円のネットショートポジションが縮小していると言っても、ネットアウトする前のグロスポジションで見ると、円ロングが増えているわけではありません。これは数字を見れば分かります。

例えば、円ロングだけに着目すると、円安・ドル高が顕著に進んだ2022年3~10月平均で28.3億ドルあったのに対し、円高・ドル安が顕著に進んだ同11月~2023年1月(17日まで)平均では27.4億ドルと殆ど変わっていません(それどころか減っています)。2022年3月以降は内外金利差と貿易赤字の急拡大という「2つの急拡大」が重なり、投機的な円売りが仕掛けやすい環境にあり、実際にそれは相当な収益機会を生みました。黒田日銀総裁が事あるごとに円安相場を後押しするような情報発信をしてくれたことも追い風となりました。この点、足許ではFRBに対する思惑から内外金利差縮小が進んでおり、投機筋における円ショートの巻き戻しに寄与していそうです。

しかし、FRBの政策運営と貿易赤字の解消は何の関係もありません。日本の輸入金額の4分の1は鉱物性燃料で決まります。その鉱物性燃料の代表格である原油の価格は2022年半ばにピークアウトしたものの、1バレル60ドル近辺にあった2019年と比較すればまだ3割ほど高い水準(80ドル近辺)にあります。このままでは輸入は下がりきらないでしょう:

https://www.nikkei.com/article/DGXZQOUB257FX0V20C23A1000000/

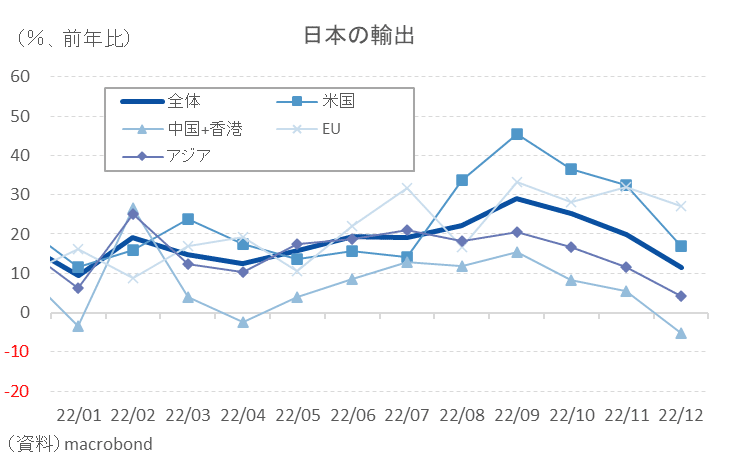

一方、輸出に目をやれば各国・地域向けの伸びが明確に鈍化しており、中国向けにいたっては前年比減少に転じています。2022年と比較すれば輸入金額の減少は予見されるものの、今度は輸出金額が伸び悩むという状況が想定されます。結果、貿易赤字は相応に残り、実需の円売りも相応に残ります:

円ロング積み上げには日銀Pivotが必要

こうした状況にもかかわらず投機筋が積極的に円ロングを積み上げるような展開があるとすれば、やはり4月以降の日銀新体制で積極的な引き締め路線が取られるケースくらいでしょうか。もっともそれはリスクシナリオなのでしょう。そもそも「年後半に米国の利下げが強く期待されている環境で日銀が正常化を進める」という難易度は高めです。歴史的にも日銀のタカ派姿勢とFRBのハト派姿勢の併存は難しい印象が非常に強いものです。

ラフなイメージを描いてみましょう。FRBの利上げ停止と米国の景気失速は5月以降に話題になりやすいでしょう(利上げ停止自体はもっと早いかもしれません)。一方、日銀政策決定会合は4月・6月・7月に予定されています。年後半にFRBの利下げ期待が膨らみやすいとすれば、日銀が正常化を進めるためにはそのタイミング(4月・6月・7月)を突くしかないと思われます。

とはいえ、新体制の発足当初にタカ派姿勢を露わにするリスクは小さくないでしょう。新体制下での初会合(4月27~28日)は市場だけではなく世間からもかなり大きな注目を浴び、事前の観測報道も過熱するでしょう。

初会合でのイメージが5年間付いて回る可能性はあります(実際、黒田体制はそうでした)。今年は欧米を中心に世界経済の失速が見えている中、日本のパフォーマンスも徐々に低調なものになっていく公算が大です。それは日銀の金融政策に帰責するものではないはずですが、初会合の挙動次第では「景気低迷の戦犯」と指差されやすくなる恐れはあります。無暗にタカ派的な姿勢を振りまくことは避けたいというのが日銀の胸中と察します。政府・日銀の共同声明における物価目標をより抽象的なものに修正する程度のことはあっても、初回会合からイールドカーブコントロール(YCC)の廃棄やマイナス金利解除を示唆するようなことは無いと予想しておきたいと思います。もちろん、新総裁次第で状況は一変しますが、投機筋の円ロング積み上げに必要な日銀Pivotとも言える動きを前提に、円高相場を当て込むのは危ういように思います。

軽くなった円ショートは円安の布石に

筆者はむしろ、円ショートが解消に向かいポジションが軽くなった(再び円ショートを増やしやすくなった)ことの影響を重く見たい立場です。利上げ停止後のFRBは当面、「凪」の姿勢を貫くと思われます。そうした政策姿勢は金融市場に株高とボラティリティ低下をもたらす可能性があります。FF金利は高止まりするので政策金利の格差は残り、ボラティリティも下がるならば、「低い金利の通貨を売って高い金利の通貨を持つ」という金利差を狙う為替取引(≒キャリー取引)が報われやすくなります。

06~07年、円安バブルと言われた時代が似た環境でした。当時を振り返ると日本は巨大な貿易黒字も抱えていたため、「いずれ実需で円高に引き戻される」という懸念も伴いながら円安が進んでいました(実際2007年以降、強烈な円高が到来したのは周知の通りです)。片や、今の日本は巨大な貿易赤字を抱えています:

https://comemo.nikkei.com/n/n356360499981

このまま投機筋のポジションに関して円ショートが解消され、ネットでロングに転じるよりも再びショートが拡大していく展開の方が想像しやすいように思います。もちろん、こうした想定はFRBが早期利下げに踏み切れば覆ってしまいますが、その可能性はやはり低いと筆者は考えます。長くなりますので、この点については別の機会に解説させて頂きたいと思います。

この記事が気に入ったらサポートをしてみませんか?