円相場は購買力平価に向けて上昇するのか?

照会の多い、PPPへの収斂について

11月中旬から下旬にかけて直面したドル/円相場の続落を受けて、円安局面の終焉を唱える声が強くなっていることを感じます:

https://www.nikkei.com/article/DGXZQOUB211PU0R21C23A1000000/

過去のnoteでも言及している事実ではありますが、FRBの姿勢に応じて円安局面がピークアウトすること自体は想定の範囲内です。日々、「円安の構造的要因」をお話する機会が増えていることもあって、「私=円安」と見なす人も多いようで、「ほら円高になったじゃないか!」と鬼の首を取ったようにご意見を頂くこともありますが、そういった日々の乱高下に惑わされない大きな流れをつかむためのお話を平時、させて頂いているつもりです。明日どうなる、来週どうなる、と言ったお話は別の諸賢の方々における議論を参照頂ければ幸いです。業務上、お話させて頂くことの多い企業や投資家の方々は対話機会も多く、結果として深く理解して頂いていることを感じますが、なかなかマス相手のコミュニケーションの難しさは感じるところです。

FF金利の下げまで視野に入るような地合いにおいて、円高(というよりドル安)という相場現象を避けるのは変動為替相場制で戦っている以上、必ず起きるものです(それがいつなのか、という議論は今回は脇に置きます)。しかし、今後の日本にとって必要になるのは「どこまで(円高に)戻るか」という問題意識です。日々、お客様と接していると、この「どこまで戻るか」という点について「山が高かった分、谷も相当深いのではないか」という恐怖感を抱く向きは相当増えているように感じます。当然の話です。

こうした議論に際し、やはり購買力平価(PPP)が持ち出されるケースは多くあります。1年前同様、2024年についても円高予想が支配的になりそうですが、そうした主張を支援する材料としてもPPPは持ち出されやすいでしょう。過去のnoteでも詳しく議論しておりますが、円高地合いを受けて照会も増えているため、今一度、円高とPPPの関係性について、筆者なりの考え方を提示しておきたいと思います:

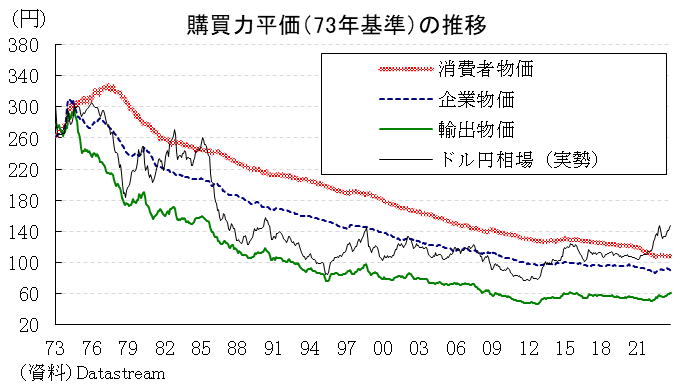

本稿執筆時点で計算可能な最新のPPPは2023年9月時点となります。この数字を用いて、改めてPPPと実勢相場の関係を整理しておきたいと思います:

具体的な数字を見ると、消費者物価指数(CPI)ベースで108円、企業物価指数(PPI)ベースで90円です。輸出物価指数ベースは61円だが、歴史的に参考にされたことはほぼ無いので以後、割愛する。実勢相場(約148円、9月時点)はCPIベースPPPと比較して約4割、PPIベースPPPと比較して約7割、過小評価される状況にある。図を一瞥すれば分かる通り、PPPがこれほど無力化した局面は歴史的にも類例がありません。敢えて現在に近い状況を見出すとすれば、1980年代前半のドル高局面が挙げられます。これは言わずと知れたボルカー元FRB議長の連続利上げの時代であり、これに伴うドル高が1985年のプラザ合意まで持続しました。PPPとの比較で言うならば、現状のドル高・円安は国際協調を必要とするほどドル高が進んでいた時代に近い(というか超えている)と言えます。これをどう捉えるべきかというのが分析者としての問題意識になります。

もっとも、足許でPPPを取り扱うにあたっては注意が必要な点もあります。過去2年について言えば、海外の強烈な物価上昇を背景として「相対的に物価上昇率に劣る日本の円の購買力が高まっている」という計算になるため、PPPが示唆する水準はにわかに円高へ傾いてしまったという実情もあります。とすれば、今後、欧米のインフレ率が穏当になってくるに従ってPPPは円安水準へ揺り戻しも期待される。現在目の当たりにする4割や7割といった過小評価の程度は一時的に誇張された数字になっている可能性があるということです。しかし、パンデミック直前(2019年12月時点)まで戻ってPPPを見てもCPIベースで122円、PPIベースで95円なので、結局は2割ないし6割程度、円は過小評価されているという計算になります。いずれにせよ、PPP対比で実勢相場が過剰な円安というイメージは大きく変わりません。

言い換えれば、「PPPから大きく乖離した円安局面」というのは今に始まったものではなく、過去10年ずっとそうなのです。

「過剰な円安」の定義

問題はここからです。正攻法で考えるならば、現在はPPP対比で「過剰な円安」なのだから、今後は実勢相場が収斂に向かう(円高・ドル安になる)という主張になります。事実、最近の円高相場を受けて2024年以降の円高予想を裏付けるためにPPPを用いる例は出てきていますし、今後さらに増えると予想します。歴史的に見れば、主要通貨の実勢レートがPPP対比で大幅な下方乖離で放置・定着したケースはないため、今回の円安もPPPに向かって引き戻されるという声もあります。

しかし、常に課題先進国と呼ばれる日本では他国が経験してこなかった経済・金融情勢がたびたび現れます。デフレはその象徴でしょうし、それに伴う超低金利政策の常態化や政府債務水準(GDP比)の高さもそうでしょう。それに加えて、過去の本コラムでも繰り返し紹介させて頂いたようなデジタルサービスなど、これまで経験してこなかったような外貨流出にも直面しています。歴史は参考にはなるが、未来を約束するものではありません:

https://comemo.nikkei.com/n/n9c79d5c4f0c9

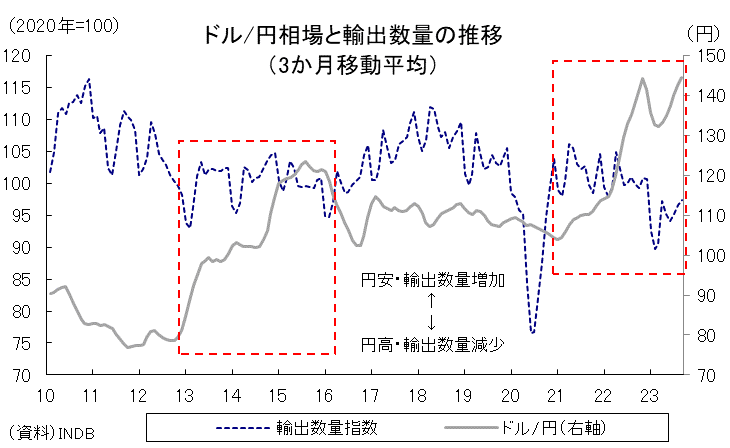

そもそも「過剰な円安」の定義は曖昧です。冒頭に紹介した過去のnoteでも論じた点ですが、「『過剰な円安』と言い切るには輸出数量増加を伴う必要がある」という事実を忘れてはなりません。PPP対比で「過剰な円安」という評価が現実化するには、その「過剰な円安」によって輸出数量が増加し、貿易黒字が拡大し、それが実需の円買いとなって現れて円高を促す必要があります。そこまでのルートが確立して初めて、最初の水準が「過剰な円安」だったという話になります。しかし、もはや「円安→輸出数量増加」という経路は機能していません。その経路がないのにどうやってPPPを尺度として「過剰な円安」と言えるのでしょうか。熟慮が必要な論点です。

図示されるように、2021年以降、これほど円安・ドル高が進んでも輸出数量は目に見えて減少しています。2013年以降のアベノミクスでもそうでした:

変動相場制移行後のドル/円相場を見ると、企業物価ベースPPPが上限として機能してきた時代が長いものでした。しかし、それも2013年までの話であり、その頃から貿易黒字が消滅しているという事実から目を背けてはならないでしょう。日本が貿易赤字国になって10年程度が経過したところで、円が貿易赤字国通貨として過渡期を迎えているという可能性はないのでしょうか。もちろん、「過剰な円安」かどうかは色々な尺度があるので軽々に断言すべきではありません。しかし、PPPが円高・ドル安へ修正されるための経路として輸出増加や貿易黒字増加は必要な現象であり、それがもはや期待できなくなっていることを無視して、「PPPが円高を示唆しているので円高になる」という議論は浅薄に過ぎるように思います。

「円高の歴史はデフレの歴史」に終止符では?

そもそもPPPは物価尺度に照らした考え方であるため、この点も議論しておく必要があります。変動相場制移行後のドル/円相場の歴史が「円高の歴史」だったのは、日本が世界で唯一のデフレに陥っていたことと理論的に整合的でした。しかし、この点についても状況は変わりつつある。周知の通り、現在の日本は空前の人手不足に直面しています:

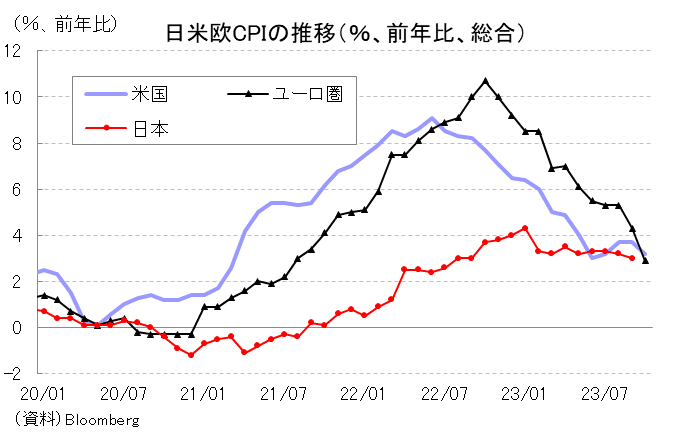

人手不足が慢性化する社会において名目賃金が上がらないということは基本的に有り得ないだろう。政府・日銀の公式見解はともかく、もはや日本経済についてデフレという問題認識を抱いている市井の人々は少なくなってきているのではないでしょうか。これまでは「インフレの米国」と「デフレの日本」というPPP計算上は圧倒的に円高が正当化されやすい構図があり、貿易黒字もあって実際に円高は進んできました。しかし、人手不足を背景として賃金上昇が当然になる社会において、この構図も徐々に変わってくる可能性もあります。瞬間風速ゆえ、月次データから大きなことを言うべきではありませんが、少なくとも今年に関して言えば、CPIで見た日米欧の物価格差は概ね消滅しています:

仮に、もう「日本だけデフレ」という構図を前提としないならば、PPPも少しずつ円安・ドル高方向へ修正されていく可能性はあります。「修正されるのは実勢相場ではなくPPP」という目線です。需給構造は言うまでもなく、物価環境も10年前とは様変わりしていることを認めた上で、PPPと円の関係を議論したいところです。「PPPから大きく離れているから円高に戻る」という主張は2024年見通しが話題になる中、恐らく頻繁に登場すると思われます。ある程度は真実を含むとしても、それだけでは「売られ過ぎたから買い戻されるはず」というテクニカルなトークという側面が大きくなってしまうと思います。もちろん、「売られ過ぎたから買い戻されるはず」という主張にも同意できる部分はありますし、FRBの姿勢転換は買い戻しの契機になるはずです。とはいえ、そうした刹那的な議論に終始するだけでは日本経済の直面している構造変化を捉えるには至りませんし、なぜここまで執拗な円安相場が続いたのかという問題を解き明かすにも至らないでしょう。

この記事が気に入ったらサポートをしてみませんか?