貿易収支の近況~鉱物性燃料がなくても・・・~

今回は珍しく指標解説のような記事も入れてみたいと思います(そういうのもたまには、という声もいただきましたので)。早押しクイズ的で賞味期限の短い記事はあまり好みではないですが、メンバーシップ外の記事として、また、備忘録として残しておきたいと思います。

今朝、財務省から本邦5月貿易収支が発表されました。収支は▲1兆2212億円と2か月連続の赤字で、水準としても4か月ぶりに1兆円台に乗りました:

輸出に関しては自動車や半導体製造装置、半導体等電子部品が軒並み前年比で2ケタの伸びを記録したものの、輸入に関しても石油製品や原油粗油などがやはり2ケタの伸びを記録しています。結果、前年比で見れば輸出が+13.5%と輸入の+9.5%を上回り、収支改善に寄与しているものの赤字額としては相応の大きさが残る格好となりました。

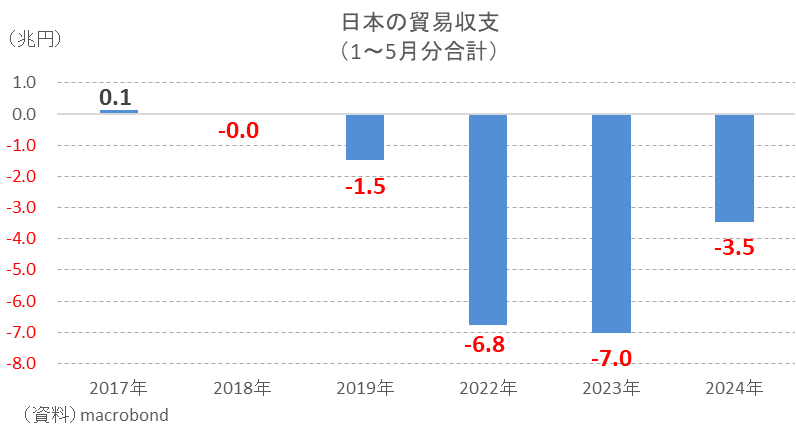

図からも見て取れるように、年初来、原油価格上昇と円安が併存してきたことの影響が可視化されつつあり、ここにきて輸入金額の騰勢は強いものを感じます。ちなみに年初1~5月分の貿易収支に関して直近の動向を振り返ってみると、ロシア・ウクライナ戦争後となる直近2年間の悲惨な状況からは改善が認められるものの、パンデミック前の3年間(2017~19年)と比べれば、まだ相応に赤字は大きいことが分かります:

なお、年初4か月分が明らかになっている国際収支統計からサービス収支に目をやると1~4月分で▲1.2兆円程度の赤字が出ています。年初5か月間の貿易サービス収支で▲5兆円以上の赤字を記録する状況と見受けられ、足許の円安相場に寄与している疑いは残ります。

国・地域別の輸出動向

輸出を国・地域別に見ると米国が前年比+23.9%、中国が同+17.8%となっており、米中向け輸出が全体をけん引したことが分かります:

一方、EU向けは同▲10.1%と前月の同▲2.0%に続き、2か月連続で減少しています。このタイミングでECBが経済・物価情勢の落ち着きを理由に利下げに至っていることと合わせれ見れば、域内の内需感環境が失速していることが推測されるでしょう。そこでEUに関して、品目別の動向を詳しく見ると、自動車(同▲36.9%)、鉄鋼(同▲61.2%)、建設用・鉱山用機械(同▲45.0%)が足枷となっています。ずっと足枷になってきた中国向けが持ち直していることは朗報ですが、入れ替わりでEU向けが減速していることで収支全体の回復が進まないという状況に陥っています。

ちなみに5月のEU向け輸出金額としては歴代7位の水準でしたが、EUからの輸入金額は5月としては歴代1位の水準を記録しています。品目別に見るとバッグ類(同+54.1%)、科学光学機器(同+10.8%)、衣類・同付属品(+20.2%)がけん引しており、日々報じられる円安を背景とする海外ブランドの服飾品や宝飾品の大幅値上げなどが想起されるところです。

根本的に脆弱化しているとの認識を

なお、日本の貿易収支における赤字拡大を鉱物燃料価格や為替の動向を受けた一過性の現象として強調する主張も散見されます。この点、筆者は同意しかねます。確かに、鉱物性燃料価格と円安の併存が近年の貿易収支赤字拡大の元凶ではあるでしょう。しかし、鉱物性燃料を除外し、ドル建てベースで見ても日本の貿易収支は着実に悪化傾向にあります:

そもそも鉱物性燃料を除外するという想定自体が非現実的で意味が無いわけですが、図を見る限り、次の注目点として浮上しているのは「鉱物性燃料を除外し、ドル建てベースで見ても貿易収支が赤字になるかどうか」という点に思えます。かかる状況下、円安が解消し、原油価格が下落すれば元に戻ると言ったような楽観は抱くべきではないでしょう。日本の貿易収支は根本的に脆弱化しているというのが実情であり、これが円安の一因として存在していることについて、議論の余地は小さいように思えます。

サービス収支の規模は年々大きい

もっともnoteでは再三議論させて頂いているように、そもそも近年の日本では貿易収支に現れる財取引だけではなく、サービス取引、とりわけ赤字部分ではデジタル関連やカネ関連、黒字部分では旅行関連の資金フローが大きくなっています。その意味では引き続き国際収支動向の分析を中心に構造変化の兆候をつかみつつ、円相場の現状と展望に繋がて参りたいと思います。その辺りの腰の入った議論は引き続きLaboの方でやらせて頂きます。デジタル関連については世間の耳目を引くところですが、国際比較なども交えて他にはない分析も提供させて頂いているつもりです。良かったら覗いてやってくださいませ:

この記事が気に入ったらサポートをしてみませんか?