悲惨指数と無縁だった日本経済

日本が招いた円安

ドル/円相場の騰勢が止む気配がありません。本稿執筆時点では133~135円近傍で推移し、1998年以来、約24年ぶりの高値圏がほぼ定着しています。同時に日本の10年国債利回りも断続的に0.25%超えを試す動きが恒常化しています。日本株も大幅に下落しています。文字通り「トリプル安」であり、過去の東京市場ではあまり見なかった景色であります。国内外の経済・物価環境が様変わりしているため、ドル/円相場の「135」という数字自体を24年前と比較しても実質的な意味はありません。しかし、1998年と言えば、前年から国内大手金融機関の破綻が相次ぎ、日本の金融危機が取りざたされ、文字通り「日本売り」がテーマだった頃です。過去の寄稿でも筆者は円安は過剰なコロナ対策などで成長率を貶めたことにより生じた「日本回避」の結果だと論じて参りました。下記はその一例ですが、複数あります:

だからこそ、もうコロナは忘れ、経済正常化に舵を切るべきだといった趣旨の提言を繰り返してまいりました。迂遠に見えて、それが円安を止める一助になると考えました。しかし、周知の通り、岸田政権は参院選を前にしてあらゆる処方箋を棚上げすることを選んでしまったというのが実情です。原発再稼働は難しくとも、せめてインバウンド全面解禁をアピールできれば状況は変わっていたかもしれませんが、これも拒んでしまいました:

今の入国制限の下で得られる旅行収支黒字は年間を合計しても月間の貿易赤字を埋める程度でしょう。以下の記事でもそうコメント致しました:

これでは円安抑止という観点からは文字通り「焼け石に水」です。足許の円安は相当部分は日本が自ら招き入れたものだと筆者は考えます。

目標未達だったからこそ支持されていたリフレ政策

こうした中、6月13日、黒田・日銀総裁は参院決算委員会において急激な円安進行は経済に「望ましくない」と語りました。6月17日の日銀金融政策決定会合でも同様の発言をしていらっしゃいました:

「水準はともかく急な変動は問題」という指摘は一般論であり、日銀の円相場に対する基本姿勢が修正されたわけではありません。事実、黒田総裁は参院決算委員会でも政策会合でも「金融緩和を粘り強く続けて経済をしっかりサポートしていく必要がある」といった趣旨で緩和継続を強調しています:

しかし、「急激な円安進行は経済に望ましくない」という一般論は同じく激しい円安相場だった9年前に日銀から指摘されることはありませんでした。なぜでしょうか。当時は物価が上がっていなかったので、円安の悪い面(交易損失の拡大)に実感を抱くのが難しかっただけでしょう。実際、交易損失は拡大していましたが、足許ほど顕著な資源高もなく、また財・サービスの供給制約もなかったので値上げの波は今より穏やかでした。

また、世界経済が上向く中、本邦の企業業績は好調で株も順調に上がっていました。金融緩和で低金利が演出される中、「円安・株高だが物価は上がらず」という状況が続けば、市井の人々が反対する理由はありません。

結局、リフレ政策で目指した物価上昇目標が9年間、未達だったからこそリフレ政策への支持率が維持されていたという皮肉な実情が浮かび上がります。しかし、ここにきて「資源高と円安の同時進行」は資源輸入国・日本にとって許容できないという当然の事実が白日の下に晒されました。資源高によってリフレ政策の過ちに気づけたとも言えます。

悲観指数を感じなかった日本

また、黒田発言を巡る一連の騒動を通し日本が物価上昇にアレルギーを持つ国であることも良く分かりました:

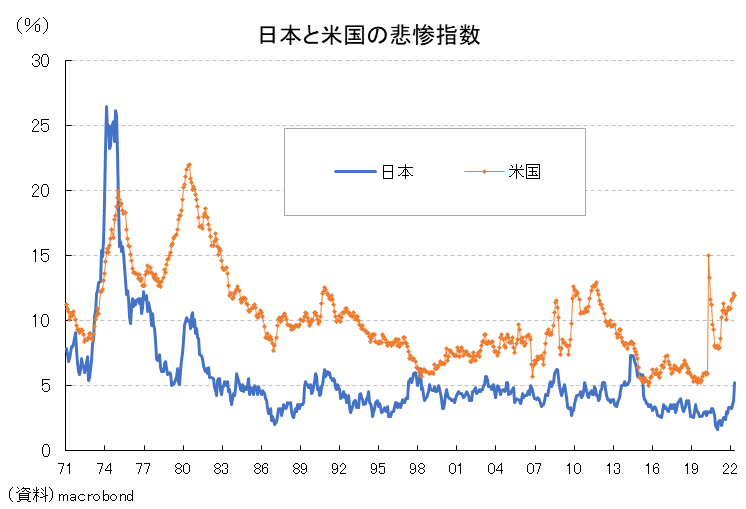

実際、日本ほど物価上昇に「慣れ」のない国は珍しいと言えます。実体経済を語る上で悲惨指数(Misery Index)という計数があります。「インフレ率(ここではCPI上昇率)」と「失業率」を足した数値で、これが高いほど国民の困窮度が高く、経済的な苦痛が大きいと判断します。1970年代前半以降、約半世紀にわたる日本の悲惨指数の推移を見ると、1980年代後半以降、殆ど振れがないことが分かります:

日本型雇用を背景とする失業率の低位安定は元より、1990年代後半からはCPIが上がらなくなり、悲惨指数は極端な抑制傾向が続きました。ここまで動かないものを意識することは恐らくないでしょう。この点、日本は悲観指数の存在すら感じる必要の無い安定を享受してきたと言えます。

もちろん、日本の場合、CPIと同時に賃金も上がらず、その時代が「失われた」と形容されてきたので、悲惨指数に含まれない「悲惨さ」はありました。しかし、同じ時代の米国の悲惨指数を作るとかなり変動があることも分かります。これはこれで困窮する人々が相当数生み出される経済です。どちらか良いとも言えませんが、現在のように物価が急に動き出した時の「心の準備」という点で日本は米国に比べて耐性がなさそうという想像はつきます。黒田総裁の「値上げを受け入れている」発言の大炎上も、日本の物価上昇に対する「慣れ」が極度に低いことを示す好例でしょう。

過去9年間、日銀は「適合的な期待形成」を通じて日本の物価上昇が実現すると主張してきました。「適合的な期待形成」とは文字通り「値上げを受け入れる」様子を表現する言葉です。「期待に働きかける」との掛け声の下、日銀が9年間説明し続けてきた論点でしたが、結局、市井の人々には届いていなかったようです。

曖昧だったデフレの定義

CPIの上昇は悲惨指数を押し上げるが、日本では「CPIが上がらなくなったこと」をデフレと総括し、その払拭を目指したのがアベノミクスでした。しかし、デフレの定義は経済主体によって曖昧なものです。確かに、政府・日銀が対峙する現象としてデフレは「上がらない物価」ですが、日本企業にとってそれは長らく「慢性的な円高」であったし、家計にとっては「上がらない実質賃金」でした。恐らく海外にとっては「上がらない日本株」だったように思えます。経済主体ごとに問題意識も変容する中、全てを「CPIが上がらなくなったこと」に帰責させようとする思想がやはり乱暴だったと思います。何となく経済・金融情勢が悪そうなことを「デフレ」と総称し大規模な緩和に着手したので家計部門も反対する余地はありませんでしたが、「CPIが上がる(悲惨指数も上がる)」ことを心底望んでいた国民は実は少なかったと思われます。多くの国民が関心を持つのはCPIではなく賃金でしょう。

現状は「物価が原因で、景気が結果」という倒錯したリフレ思想の終着点と言えそうですが、これはリフレ思想が誤っていたという指摘もさることながら、「日本人には向いてなかった」という指摘もあり得るかもしれません。実際、物価上昇を先に引き起こし「適合的な期待形成」を図るという狙いは日本のデフレマインドの粘着性を考えると、少なからず正当化される部分もあるように思えます。しかし、値上げの度に企業がそれを公表し、消費者に詫びる社会で「適合的な期待形成」を推し進めるのはやはり難しかったということではないでしょうか。

政治的に重要になる総裁人事

いずれにせよ、黒田発言騒動以降、「世論の物価上昇への嫌悪感」が「日銀の金融政策」へと向かいやすくなりました。ワイドショーまでもが黒田総裁の発言を批判的に取り上げ、総裁の私生活を揶揄するような報道も見られます(率直にやり過ぎです)。現状、金融政策が岸田政権の支持率に影響を及ぼす雰囲気はありません。しかし、あと半年も経てば政府・与党はポスト黒田を本格的に検討しなければならなくなりあす。このムードの中で選ばれる新総裁は現行の緩和路線から距離を取る人物になるのでしょう。少なくとも緩和の形容詞として「異次元」と付くような政策運営は続けにくいと思われます。黒田発言騒動により、総裁人事の位置づけは政治的重要性を増したと考えたいところです。それは昨年来続いている円安の流れを断ち切る一つの契機としてもかなり重要になってくるように思えますが、その話はまた別の機会に議論したいと思います。